Conteúdo

- Quem está obrigado a declarar?

- Quais são os limites para ser obrigado?

- Quem não precisa entregar a declaração?

- Quem pode declarar em conjunto?

- Quem pode ser declarado como dependente?

- Quem é considerado residente no Brasil para fins tributários?

- Declaração por Deduções Legais e Declaração por Desconto Simplificado

- Modelo de declaração simplificada – por desconto simplificado

- Como saber qual a melhor opção?

- Exemplo de cálculo – Declaração Simplificada

- Restituição do Imposto de Renda

- Modelo de declaração completa (por deduções legais)

- Declaração de IR Pessoa Física

Neste artigo você vai aprender a diferença entre a Declaração do imposto de Renda Simples e Declaração do Imposto de Renda Completa.

Antes, vamos esclarecer quem precisa, de fato, declarar e quem está dispensado de entregar essa declaração.

Quem está obrigado a declarar?

Você precisa entregar, fazer, sua declaração do imposto de renda pessoa física se incorrer em pelo menos uma das situações abaixo:

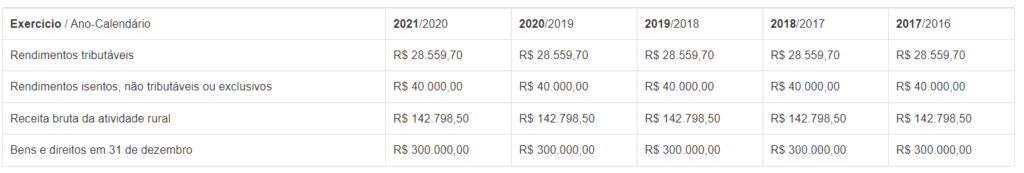

- Recebeu rendimentos tributáveis acima do limite (R$ 28.559,70).

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte acima do limite (R$ 40.000,00).

- Obteve receita bruta anual decorrente de atividade rural em valor acima do limite (R$ 142.798,50);

- Pretenda compensar prejuízos da atividade rural de anos-calendário anteriores ou do próprio ano-calendário.

- Teve a posse ou a propriedade, em 31 de dezembro do ano-calendário, de bens ou direitos, inclusive terra nua, de valor total superior ao limite (R$ 300.000,00).

- Obteve ganho de capital na alienação de bens ou direitos, sujeito à incidência do imposto, ou realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas.

- Optou pela isenção do imposto sobre o ganho de capital auferido na venda de imóveis residenciais nos termos do art. 39 da Lei nº 11.196/2005.

- Passou à condição de residente no Brasil, em qualquer mês, e nessa condição se encontrava em 31 de dezembro do ano-calendário.

Quais são os limites para ser obrigado?

Veja a seguir os limites mencionados na lista acima. Quem incorrer em alguma das situações, com valores acima deste limites, está obrigado a entregar a Declaração de Ajuste Anual do Imposto sobre a Renda de Pessoas Físicas (DIRPF).

Quem não precisa entregar a declaração?

A pessoa física está dispensada da apresentação da declaração, desde que:

a) não se enquadre em nenhuma das situações citadas acima;

b) conste como dependente em declaração apresentada por outra pessoa física, na qual tenham sido informados seus rendimentos, bens e direitos, caso os possua;

c) teve a posse ou a propriedade de bens e direitos, inclusive terra nua, quando os bens comuns forem declarados pelo cônjuge ou companheiro, desde que o valor total dos seus bens privativos não exceda o limite (especificado na tabela acima), em 31 de dezembro.

Mesmo que não esteja obrigada, qualquer pessoa pode apresentar a declaração, desde que não conste em outra declaração como dependente. Exemplo: uma pessoa que não é obrigada, mas teve imposto sobre a renda retido na fonte e tem direito à restituição, precisa apresentar a declaração para receber os valores de volta.

Quem pode declarar em conjunto?

Os cônjuges (asados), companheiros (união estável) e dependentes podem declarar em conjunto, ou seja, numa só declaração.

Para que seja considerado declarante em conjunto, todos os bens, direitos e rendimentos destas pessoas devem estar na mesma declaração (contribuinte titular). Neste caso, as pessoas declaradas em conjunto não precisam entregar uma declaração somente sua.

Quem pode ser declarado como dependente?

- Cônjuge, ou companheiro com quem o contribuinte tenha filho ou viva há mais de 5 anos.

- Filhos ou enteados:

– de até 21 anos de idade;

– de qualquer idade, quando incapacitado física ou mentalmente para o trabalho;

– de até 24 anos, se ainda estiver cursando ensino superior ou escola técnica de segundo grau. - Irmãos, netos ou bisnetos, sem arrimo dos pais, de quem o contribuinte detenha a guarda judicial:

– de até 21 anos;

– de qualquer idade, quando incapacitado física e/ou mentalmente para o trabalho;

– de até 24 anos, se ainda estiver cursando ensino superior ou escola técnica de segundo grau, desde que o contribuinte tenha detido sua guarda judicial até os 21 anos. - Pais, Avós e Bisavós se no ano-calendário, tiverem recebido rendimentos, tributáveis ou não, até o limite de isenção. O limite de isenção deve ser calculado pela tabela mensal, ajustado pelo número de meses no caso de Declaração de Saída Definitiva do País.

- Menor Pobre de até 21 anos, que o contribuinte crie e eduque, desde que detenha sua guarda judicial.

- Tutelados e Curatelados absolutamente incapaz da qual o contribuinte seja tutor ou curador.

Quem é considerado residente no Brasil para fins tributários?

- que resida no Brasil em caráter permanente;

- brasileira que adquiriu a condição de não residente no Brasil e retorne ao País com ânimo definitivo, na data da chegada;

- que se ausente para prestar serviços como assalariada a autarquias ou repartições do Governo Brasileiro situadas no exterior;

- que se ausente do Brasil em caráter temporário ou permanente, sem apresentar a Comunicação de Saída Definitiva do País, durante os primeiros doze meses consecutivos de ausência.

- que ingresse no Brasil com visto permanente, na data da chegada;

- que ingresse no Brasil com visto temporário, em situações específicas.

Declaração por Deduções Legais e Declaração por Desconto Simplificado

Agora, vamos discorrer sobre os tipos de Declaração do Imposto de Renda existentes: Declaração Simples (por Desconto Simplificado) ou Completa (por Deduções Legais).

Qual a importância de saber a diferença entre as declarações? Você vai entender quando será necessário / vantajoso utilizar recibos e / ou notas fiscais referentes a gastos com saude, instrução e previdência privada para conseguir utilizar essas despesas como deduções legais.

Para saber se você deve fazer a declaração de Imposto de Renda simples ou completa, você precisa entender o que cada uma engloba e qual a diferença entre elas.

Essa escolha vai depender apenas da quantidade de despesas que você tem para serem deduzidas do IR.

Modelo de declaração simplificada – por desconto simplificado

Também chamada de Declaração por Desconto Simplificado, ela é ideal para quem tem poucas deduções a serem realizadas, a declaração simplificada é a ideal para quem não tem despesas com educação, previdência e saude superiores a R$ 16.754,34, já que existe um desconto padrão de 20% sobre a base de cálculo do Imposto de Renda do ano anterior ao da declaração, limitando-se a um valor de até 16.754,34.

Os números de renda total ou fontes pagadoras não alteram a possibilidade de usar ou não esse modelo de declaração, ele pode ser usado por qualquer contribuinte. A ideia é realmente fazer o cálculo do desconto de 20% para saber se vale a pena manter a declaração simplificada.

Para quem é indicado o modelo por desconto simplificado?

Trabalhadores autônomos e com poucas despesas podem ficar seguros que essa é a melhor opção.

Na declaração simples, a Receita considera, estima, que 20% do que você recebeu foi gasto com saúde, educação, previdência privada, etc. Nessa forma de apuração, subtraímos os 20% da renda total auferida do ano, limitado à 16.754,34, para que, assim, possamos chegar ao valor a ser tributado (base de cálculo).

Como saber qual a melhor opção?

Na época da declaração precisamos ponderar e ver em qual método poderá haver o pagamento ou restituição do imposto.

De maneira geral, se o valor de deduções ultrapassar aquele limite da declaração simplificada (R$ 16.754,34), a melhor opção é usar a declaração completa.

Ou seja, se somarmos todas as suas despesas com saude, instrução e previdência privada e o resultado dessa soma for superior a R$ 16.754,34, a declaração simplificada não é a indicada.

Agora, se o total dessas despesas for inferior a R$ 16.754,34, a declaração Simplificada é a indicada.

Exemplo de cálculo – Declaração Simplificada

Agora, prosseguiremos para o cálculo do IR onde ocorrerá a restituição dos valores pagos à maior pelo contribuinte.

Vamos considerar um salário recebido mensalmente no valor de 7.500 com desconto de impostos na fonte:

INSS: 751,99

IRRF: 986,34

Se ocorrer esse recebimento mensal, ao longo de 12 meses, os descontos totalizarão os seguintes valores (valores acima x 12 meses):

INSS: 9.023,88

IRRF: 11.836,08

No ano seguinte ao ano do recebimento desses valores haverá um período do ano (geralmente em março/abril) em que é feita a declaração do imposto de renda da pessoa física. Nessa declaração, precisamos informar todos os dados referente a esses recebimentos, informar o valor bruto, valor de INSS e valor de imposto de renda retido na fonte IRRF. Utilizamos um documento, fornecido pelo empregador, chamado de Informe de Rendimentos.

Para saber se vamos ter que pagar imposto de renda ou se seremos restituídos por termos pago à mais do que deveríamos, fazemos o seguinte cálculo:

R$ 90.000,00 de renda bruta no ano (7.500 x 12 meses).

(-) 16.754,34 (Teto dos 20% de Parcela a Deduzir por Desconto Simplificado)

= 73.245,66

A receita líquida, base de cálculo para o imposto de renda, será de: 73.245,66

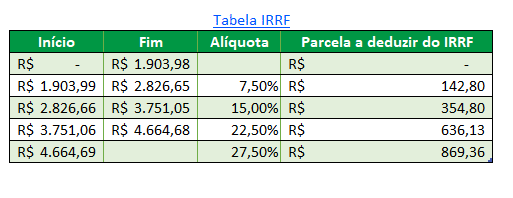

De acordo com a tabela vigente do imposto de renda, devemos aplicar uma alíquota de 27,5% sobre esses valores:

Porque utilizamos os 27,50%? Analisando a última linha da tabela, quem teve renda acima de 4.664,69 ao mês (ou 55.976,28 ao ano) será tributado utilizando esse percentual.

73.245,66

x 27,5%

= 20.142,55

Vamos entender esses 20.142,55.

20.142,55 seria a quantidade de imposto a pagar, no entanto, o governo aceita você “abater” um pouco desse imposto (esse abatimento é chamado de parcela a deduzir do IR). No nosso exemplo foi de 10.432,32 (869,36 x 12 meses).

Além disso, você teve imposto de renda retido na fonte (diretamente sobre o seu salário) no ano inteiro, lembra? Precisamos subtrair esses valores.

20.142,55

– 10.432,32 (Parcela a deduzir 869,36 da tabela acima x 12 meses)

– 11.836,08 (Imposto de renda retido na fonte)

= – 2.125,85

O valor de 2.125,85 significa que você tem a receber, como restituição do valor do imposto de renda pago / retido à maior, R$ 2.125,85. Esse valor será pago à você em parcelas (em lotes) durante os meses do ano em que foi feita a declaração.

Restituição do Imposto de Renda

Você já deve ter ouvido que o governo “paga” o valor do imposto retido à maior. Isso acontece quando existe a possibilidade de restituição do imposto, como no nosso exemplo acima.

O modelo de declaração completo assegura que você consiga detalhar todas as informações necessárias para garantir um maior montante na restituição. Além das deduções mencionadas acima, o modelo completo também considera pagamentos de pensão alimentícia como uma das principais fontes de dedução.

Lembre-se: se o valor de deduções ultrapassar aquele limite da declaração simplificada (R$ 16.754,34), a melhor opção é usar a declaração completa.

Modelo de declaração completa (por deduções legais)

Nessa modalidade não há os 20% como dedução da renda automaticamente, limitado aos R$ 16.754,34, e sim as deduções legais de forma integral – valores gastos com INSS, aposentadoria privada, gastos com instrução, saúde, educação, etc.

Nesse modelo de declaração, vamos utilizar suas notas fiscais ou recibos na medida em que incorrerem esses gastos, para deduzirmos esses valores da renda anual e chegarmos ao valor em que aplicaremos as alíquotas (base de cálculo).

Esse modelo é ideal para quem tem muitas despesas a serem deduzidas do Imposto de Renda (acima de R$ 16.754,34), incluindo gastos com dependentes, saúde, educação, entre outros. Assim como a declaração simplificada, é preciso incluir todas as despesas que você teve.

Declaração de IR Pessoa Física

Independente do modelo que você escolha para declarar seu Imposto de Renda, seja completo ou simplificado, é imprescindível que preencha corretamente os dados para evitar erros.

Leia também: Restituição do Imposto de Renda 2020: quando vou receber?

Fundador e Contador do Escritório Plantão Contábil – Contabilidade Online para Profissionais da Área da Saude

Formado pela UFU – Universidade Federal de Uberlândia, com registro no CRCMG sob nº 121901, dedica-se a instruir e a ajudar profissionais a prosperarem e a economizarem em impostos por meio de planejamento tributário e gestão financeira.

5 Comments

Pingback: Impostos sobre apostas online no exterior - Plantão Contábil Blog

Pingback: O que é restituição do Imposto de Renda? - Plantão Contábil

Pingback: Carnê-Leão: como funciona, como preencher e pagar? - Plantão Contábil Blog

Pingback: Passo a passo: como declarar Proventos na Declaração do Imposto de Renda - Plantão Contábil Blog

Pingback: Como declarar investimentos em Renda Fixa na Declaração do Imposto de Renda - Plantão Contábil Blog