Conteúdo

Esta postagem tem como objetivo trazer de forma clara e completa orientações sobre o tema relacionado a dependentes para fins de imposto de renda da pessoa física.

Vamos escrever sobre quem pode ser considerado dependente, o que seria a relação de dependência para fins de imposto de renda, as deduções, tanto na declaração de ajuste anual quanto nas retenções e recolhimento antecipado do imposto de renda devido, além de demais particularidades vinculadas ao tema.

O conceito de Dependente para fins de Imposto de Renda

Não se confunde o dependente assim definido pela legislação previdenciária, com o dependente para fins de imposto de renda. Para utilizar uma pessoa física como dependente, essa deve se enquadrar nas situações previstas na legislação do imposto de renda.

Poderão ser considerados como dependentes, de acordo com a Lei n° 9.250/95, artigo 35; Instrução Normativa RFB n° 1.500/2014, artigo 90; Regulamento do Imposto de Renda 2018 (RIR/2018), artigo 71, § 1°:

a) cônjuge;

b) companheiro ou companheira, desde que haja vida em comum por mais de cinco anos, ou por período menor se da união resultou filho, sendo que considera-se também dependente o companheiro ou companheira de união homoafetiva; (Parecer PGFN/CAT n° 1.503/2010 e Instrução Normativa RFB n° 1.500/2014, artigo 90, § 8°)

c) filha, filho, enteada ou enteado, até 21 anos, ou de qualquer idade quando incapacitado física ou mentalmente para o trabalho, e podem ainda ser assim considerados, quando maiores até 24 anos de idade, se ainda estiverem cursando estabelecimento de ensino superior ou escola técnica de segundo grau;

d) menor pobre, até 21 anos, que o contribuinte crie e eduque e do qual detenha a guarda judicial;

e) irmão, neto ou bisneto, sem arrimo dos pais, até 21 anos, desde que o contribuinte detenha a guarda judicial, ou quando maiores até 24 anos de idade, se ainda estiverem cursando estabelecimento de ensino superior ou escola técnica de segundo grau, ou de qualquer idade quando incapacitado física ou mentalmente para o trabalho;

A guarda judicial somente será exigida para aqueles com idade de até 21 anos. A condição de não ter arrimo dos pais, é necessária para todas as situações. (Perguntas e Respostas IRPF 2022, n° 344).

f) pais, avós ou bisavós, desde que não aufiram rendimentos, tributáveis ou não, superior ao limite de isenção mensal, ou seja, R$ 1.903,98;

No caso acima, o valor de rendimentos auferidos para consideração como dependente para fins da declaração de ajuste anual será de até R$ 22.847,76. (Perguntas e Respostas IRPF 2022, n° 330)

g) absolutamente incapaz, do qual o contribuinte seja tutor ou curador.

Relação de Dependência

A relação de dependência seria o período que aquela pessoa física se enquadra como dependente nos termos da legislação, independente se é efetivamente utilizada para fins de dedução. A alteração da relação de dependência ocorre quando se inicia ou termina a relação de dependência durante o ano-calendário.

Portanto a alteração desta relação nada mais é que uma mudança no ano-calendário de uma pessoa física que se enquadrava como dependente, mas deixou de se enquadrar, ou o contrário, uma pessoa física que não se enquadrava como dependente, e por algum motivo passou a ser possível seu enquadramento.

Quando ocorrem tais alterações, há algumas particularidades que são permissões de situações que normalmente seriam vedadas, por exemplo:

a) a mesma pessoa física poderá constar em mais de uma declaração do imposto de renda como dependente; (Instrução Normativa RFB n° 1.500/2014, artigo 72, inciso II, alínea “b”; Perguntas e Respostas IRPF 2022, n° 337)

b) ser utilizado a mesma pessoa física como dedução para fins de recolhimento antecipado (retenção e carnê-leão) para mais de um contribuinte, porém somente no período abarcado pela relação de dependência, inclusive o próprio mês que se encerrou ou iniciou a relação, de acordo com Solução de Consulta Cosit n° 204/2015; Instrução Normativa RFB n° 1.500/2014, artigo 90, § 5°; e

c) a possibilidade da mesma pessoa física constar como alimentando e dependente na mesma declaração do imposto de renda, podendo ser deduzido a pensão e também o valor referente ao dependente, conforme Instrução Normativa RFB n° 1.500/2014, artigo 90, § 4°, artigo 101, § 1°, Pergunta e Respostas IRPF 2022, n° 337.

Exemplos de Alteração na Relação de Dependência

São exemplos de situações consideradas como alteração na relação de dependência:

a) O filho(a) e enteado(a), quando não incapacitado física ou mentalmente para o trabalho, no ano que completarem a idade máxima para o enquadramento:

A relação de dependência perdura:

I) até o mês, para fins de retenção ou carnê-leão, ou o ano, no caso de ajuste anual, em que completarem 22 anos de idade, o filho, a filha, o enteado ou enteada;

II) até o mês, para fins de retenção ou carnê-leão, ou o ano, no caso de ajuste anual, em completarem 25 anos, se ainda estiverem cursando estabelecimento de ensino superior ou escola técnica de segundo grau, o filho(a) ou enteado(a);

b) Dissolução conjugal:

Tanto em questão do filho, que passará a ser considerado como alimentando do outro cônjuge, deixando a condição de dependente, quanto ao próprio ex-cônjuge, no ano em que foi proferida a decisão judicial ou homologado o acordo judicial.

c) Casamento do filho(a):

Nesta situação o filho passará a se enquadrar como dependente do cônjuge, podendo por exemplo, constar na declaração dos pais, caso atenda as condições, e também na do cônjuge.

d) Falecimento:

O falecimento também configura mudança na relação de dependência, tanto do falecido que era dependente antes do falecimento, quanto ao termino da dependência na entrega da declaração final de espólio, em relação aos dependentes inseridos na declaração final de espólio.

Declaração de Ajuste Anual (DAA)

A base de cálculo do imposto de renda, na DAA, é a diferença entre as somas de todos os rendimentos recebidos durante o ano-calendário, exceto isentos, não tributáveis, tributados exclusivamente na fonte e sujeitos à tributação definitiva; e das deduções permitidas pela legislação, dentre eles os dependentes.

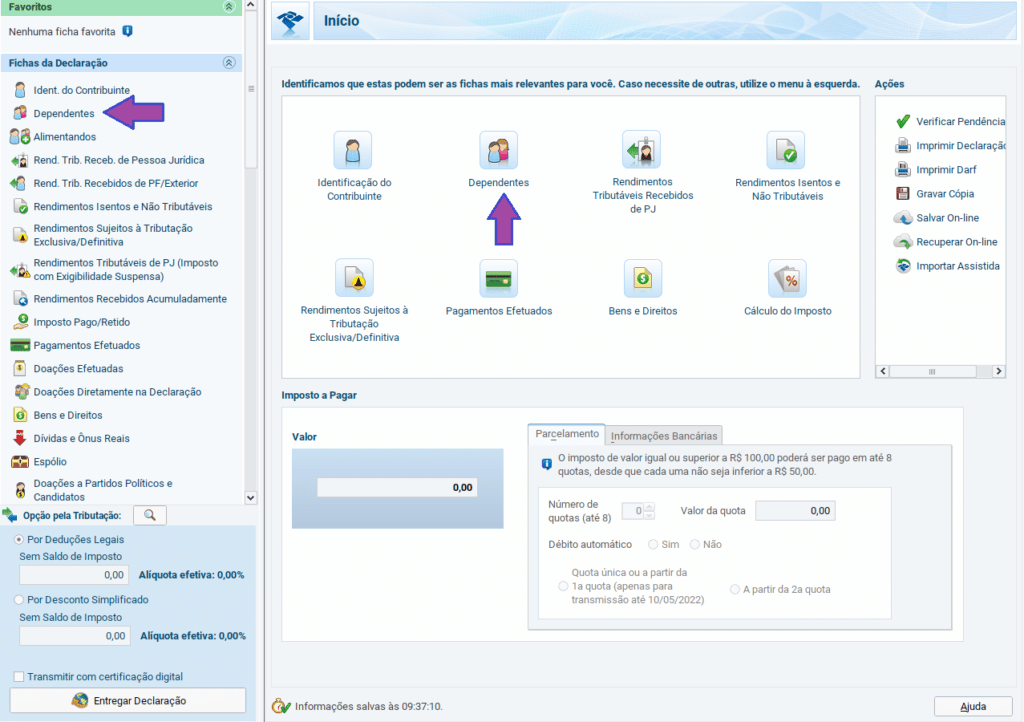

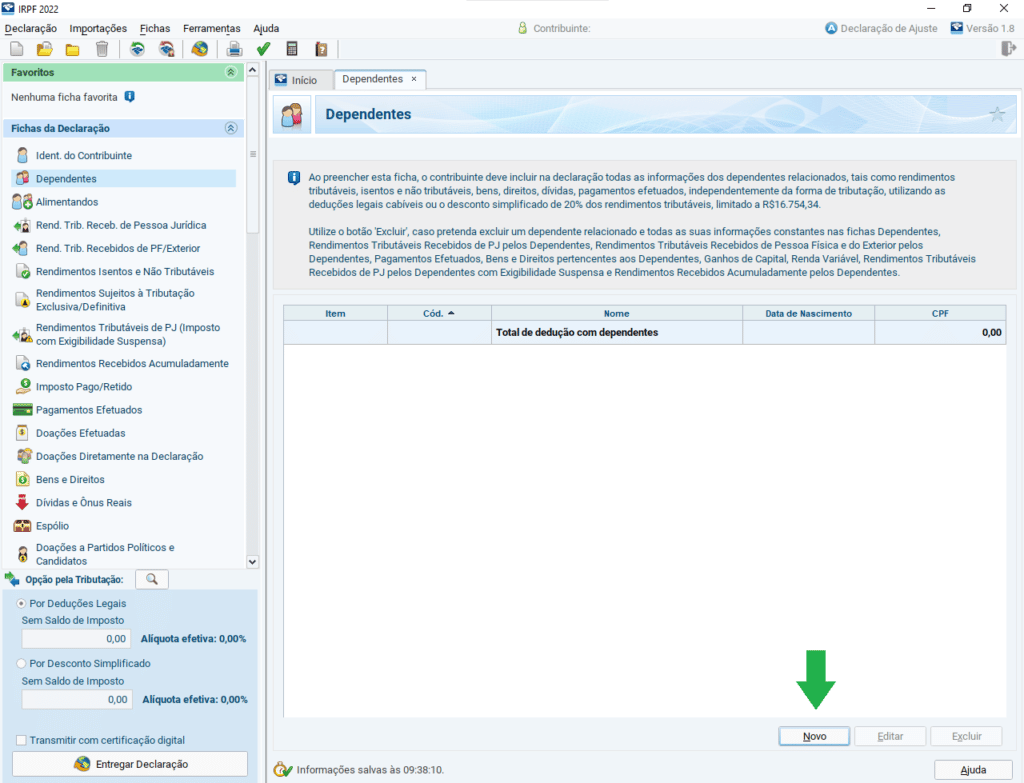

Na DAA o dependente será informado na ficha própria:

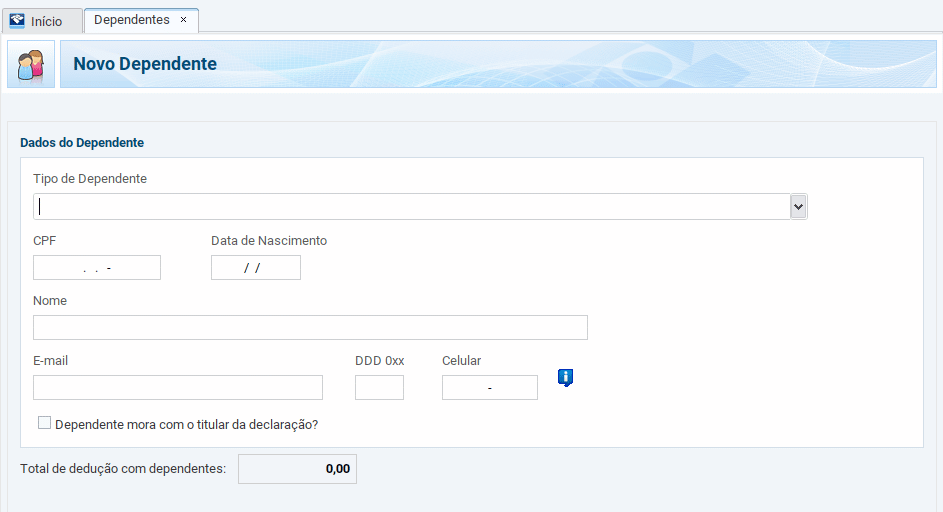

Depois disso, será informado além do tipo de dependente, conforme a relação entre o contribuinte e o mesmo, o CPF, data de nascimento e o nome do dependente, confirmando sua inclusão no botão “OK”.

Valor da Dedução

Poderá ser considerado dependente, para todo o ano-calendário de referência da DAA, qualquer que seja o mês de início ou do término da relação de dependência durante o respectivo ano.

No caso da DAA, os valores que serão utilizados para fins de dedução, por dependente discriminado na mesma, serão os valores citados no Anexo VI da Instrução Normativa RFB n° 1.500/2014, ou artigo 76 do RIR/2018, sendo que o valor vigente desde 2015 é de R$ 2.275,08.

Mesmo que a relação de dependência se inicie ou termine durante o ano calendário, o valor a ser deduzido será o valor total de R$ 2.275,08, e não de forma proporcional, vide Perguntas e Respostas IRPF 2022, n° 339.

Influência da Alteração na Relação de Dependência

É vedado a um mesmo contribuinte constar simultaneamente em mais de uma DAA, seja como titular ou dependente, exceto nos casos de alteração na relação de dependência no ano-calendário.

Também não podem constar dependentes nas declarações de mais de um contribuinte simultaneamente. Todavia, constitui exceção a essa regra a hipótese de ocorrer início ou término, durante o ano-calendário, da condição de dependência.

Nesses casos, ambos os contribuintes podem utilizar o valor total anual da dedução correspondente ao dependente, na declaração de rendimentos relativa a esse ano-calendário, no entanto, as despesas e rendimentos do dependente, são declarados relativamente ao período de dependência.

No caso do ex-cônjuge ou ex-companheiro (a) que passou a pagar pensão alimentícia, também pode ser deduzido no ano-calendário em que se deu a separação, além do valor do dependente, o valor da pensão.

Despesas, Rendimentos, Bens e Direitos do Dependente

Os rendimentos tributáveis recebidos pelos dependentes incluídos na declaração devem ser somados aos rendimentos do contribuinte para efeito de tributação. Os ônus reais e obrigações de seus dependentes, em 31 de dezembro do ano-calendário, devem ser informados na declaração, quando o valor for superior a R$ 5.000,00.

No caso de início ou término da relação de dependência no ano-calendário, os rendimentos e despesas devem ser declarados pelo valor correspondente ao período de dependência, com exceção do valor de dependente, que pode ser deduzido pelo valor total (R$ 2.275,08).

Quanto aos bens e direitos, como parte integrante da DAA, a pessoa física deve apresentar relação pormenorizada dos bens móveis e imóveis e direitos que, no País ou no exterior, constituam o seu patrimônio e o de seus dependentes, em 31 de dezembro do ano-calendário, bem como os bens e direitos adquiridos e alienados nesse período.

Documentação Para Comprovar a Dependência

Conforme artigo 708, § 1° do RIR/2018, compete ao contribuinte, no caso de rendimento do trabalho assalariado, informar para a fonte pagadora os dependentes para utilização no cálculo do imposto de renda, sendo tal documento comprobatório mantido pela fonte pagadora e disponibilizado caso haja futura fiscalização.

A responsabilidade pelas informações prestadas pelos empregados para fins de dedução do imposto de renda não cabe ao empregador, mas sim ao contribuinte que lhes prestou.

Referente à dependente comum ao casal, deverá ser apresentado declaração para a fonte pagadora referente a opção de quem utilizará o dependente, que deverá ser subscrita por ambos os cônjuges, considerando que apenas um deles poderá informar o dependente para fins de dedução, quando não há alteração na relação de dependência.

A prova de relação de dependência, no caso de filhos e cônjuge, poderá ser feita com a certidão de nascimento e casamento. No caso de menor pobre que o contribuinte crie e eduque deverá comprovar, o contribuinte, que tem a guarda, tutela ou tenha feito adoção, nos termos da Lei n° 8.069/90.

Veja nosso post sobre as 10 dúvidas mais frequentes, respondidas, sobre esse assunto.