Conteúdo

A Secretaria da Receita Federal do Brasil (RFB) é um órgão ligado do Ministério da Economia e, que tem como principal objetivo execução de atividades de arrecadação, lançamento, cobrança administrativa e fiscalização.

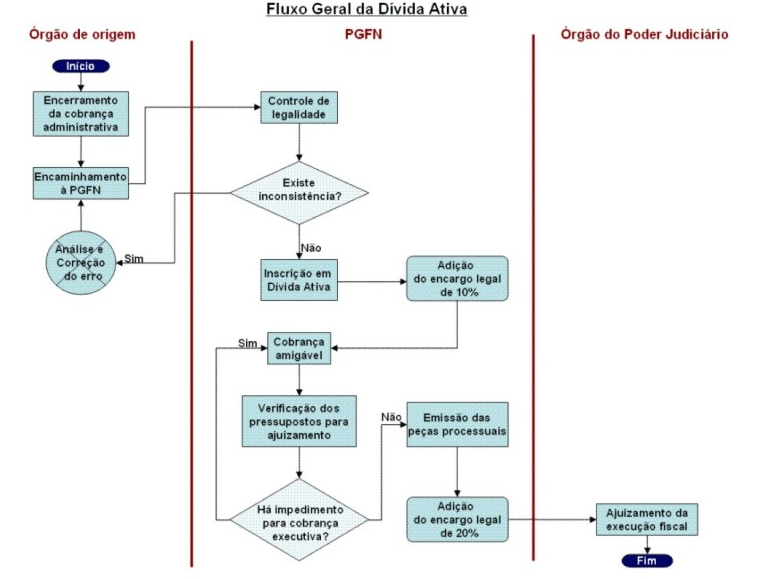

Esgotados os meios de cobrança pela RFB os débitos, da pessoa física ou jurídica, serão encaminhados para Procuradoria-Geral da Fazenda (PGFN) para o controle de legalidade e inscrição do débito em dívida ativa.

A notificação da inscrição em dívida ativa será via postal comunicando inclusive as consequências do não pagamento como:

a) protesto extrajudicial;

b) registro no CADIN (Cadastro Informativo de créditos não quitados do setor público federal);

c) execução fiscal.

Prazo para Inscrição na Dívida Ativa

Dentro de 90 dias após se tornarem exigíveis e esgotados todos os meios de cobrança, os débitos administrados pela RFB serão encaminhados para PGFN para inscrição em dívida ativa.

Quando começa a contar esse prazo de 90 dias?

a) no caso de débitos exigíveis de natureza tributária, constituídos por lançamento de ofício, quando esgotado o prazo de 30 dias para cobrança amigável, sem a respectiva extinção;

b) no caso de débitos exigíveis de natureza tributária, confessados por declaração, e no caso de débitos de natureza não tributária, no término do prazo de 30 dias fixados na primeira intimação para o recolhimento do débito.

Em se tratando débito parcelado na RFB o prazo de 90 dias terá início após a rescisão definitiva.

Havendo pedido de revisão pendente de apreciação, o prazo de 90 dias terá início após 30 dias da ciência da decisão sobre o pedido.

Para os débitos sujeitos a pagamento em quotas mensais, o prazo de 90 dias terá início no primeiro dia útil do mês seguinte ao vencimento da última quota.

Confira abaixo um fluxograma da cobrança de débitos em dívida ativa:

Atualização do Débito e Valor Mínimo Receita Federal

Os tributos administrados pela Receita Federal não pagos no vencimento serão acrescidos de juros de mora aplicando-se a taxa SELIC mais 1% e, multa de 0,33% ao dia, limitada a 20%.

Para o cálculo da multa multiplica-se a quantidade de dias em atraso por 0,33 até o limite de 20%; e, a contagem de dias terá início a partir do 1° dia útil subsequente ao vencimento até o dia em que ocorrer o pagamento.

Quanto aos juros, serão calculados sobre o valor do principal do débito, ou seja, sem considerar a multa, aplicando-se sobre este valor a taxa Selic acumulada mensalmente a partir do 1° dia do mês subsequente ao vencimento até o mês anterior ao pagamento e de 1% no mês do pagamento.

Por exemplo: débito de competência 10/2019, com vencimento em 20.11.2019 e pagamento da dívida em 28.01.2020.

Neste caso o débito está vencido há 69 dias então: 69 x 0,33 = 22,77, sendo assim aplicaremos somente a multa máxima de 20%. Consideremos a taxa de juros Selic acumulada de: dezembro, janeiro como sendo 1,75%.

No entanto, após a inscrição em dívida ativa os débitos não ajuizados (antes da execução fiscal) sofrerão um acréscimo de 10% de encargos legais. (Lei n° 10.522/2002, artigo 37-A, § 1° e Decreto-Lei n° 1.569/77 artigo 3°).

Dessa forma, considere sempre o pagamento das dívidas na data do vencimento.

Não será inscrito em dívida ativa os débitos de um mesmo devedor com valor consolidado da dívida ativa igual ou inferior a R$ 1.000,00.

No que se refere a execução fiscal não serão encaminhados para cobrança judicial débitos cujo valor consolidado seja de até R$ 20.000,00.

Entende-se por valor consolidado o resultante da atualização do respectivo débito originário, somado aos encargos e acréscimos legais ou contratuais, vencidos até a data da apuração.

O que é o Cadin?

O CADIN – Cadastro Informativo de créditos não quitados do setor público federal – é um banco de dados que conterá informações em relação das pessoas físicas e jurídicas que:

a) sejam responsáveis por obrigações pecuniárias vencidas e não pagas, para com órgãos e entidades da Administração Pública Federal, direta e indireta;

b) estejam com a inscrição nos cadastros indicados, do Ministério da Fazenda, em uma das seguintes situações:

I) cancelada no Cadastro de Pessoas Físicas (CPF);

II) com o CNPJ declarado inapta.

Qual o prazo para inscrição no Cadin?

O prazo para inscrição no CADIN se dará após 75 dias da comunicação ao devedor da existência de débito bem como das demais informações pertinentes ao mesmo.

O contribuinte poderá requer a suspensão ou exclusão do cadastro do CADIN, perante a PGFN quando comprovar:

a) houver quitação integralmente o débito;

b) parcelamento da dívida;

c) garantia integral;

d) se há discussão judicial referente ao débito;

e) débito como exigibilidade da inscrição suspensa.

O contribuinte poderá opor-se a inclusão no cadastro do CADIN desde que com fundada justificativa, seja por não se enquadrar com devedor ou codevedor ou por estar com a dívida com garantia ou exigibilidade suspensa via formulário “Requerimento de Exclusão do CADIN” disponível no site da PGFN.

Qual o prazo para retirar meu nome do Cadin?

Após o reconhecimento no sistema do pagamento ou parcelamento do débito o prazo para exclusão do CADIN é de cinco dias úteis

Quais as consequências de estar inscrito no Cadin?

A consequência da inscrição no CADIN será a impossibilidade de acesso à Certidão de Regularidade Fiscal (Certidão Negativa de Débitos) como também ficarão impedidos de contratar financiamentos públicos como, por exemplo, o Fundo de Financiamento Estudantil (Fies).

Protesto

Protesto é o ato formal e solene pelo qual se prova a inadimplência e o descumprimento de obrigação originada em títulos e outros documentos de dívida.

Esse título é representado pela Certidão de Dívida Ativa (CDA) que é um título executivo extrajudicial, significa dizer que o credor para satisfazer seu crédito poderá tomar os meios cabíveis para tanto, inclusive protestar o devedor.

A competência para o protesto da CDA é do Tabelião do Cartório de Protesto de Títulos.

A intimação ao devedor poderá vir acompanhada do boleto bancário para quitação do débito com o acréscimo de emolumento e demais custas dos serviços cartoriais. Salienta-se que a intimação será feita por edital caso o contribuinte tenha endereço desconhecido ou ninguém se dispuser a receber a intimação.

O protesto será registrado dentro de três dias úteis contados da data da protocolização da CDA. Dentro deste prazo o contribuinte deverá realizar o pagamento do débito exclusivamente no cartório vinculado a intimação recebida ou pelo boleto recebido.

Como pagar um título após o protesto?

Decorrido o prazo de três dias, o protesto será lavrado e o pagamento, agora vinculado a PGFN via internet no site da PGFN, deverá ser feito através da emissão do DARF ou concessão de parcelamento emitido pelo portal REGULARIZE, https://www.regularize.pgfn.gov.br/.

No entanto, para o cancelamento do protesto lavrado, após cinco dias do pagamento ou parcelamento do débito é necessário dirigir-se ao cartório para requerer o cancelamento do protesto e efetuar o pagamento dos emolumentos e demais despesas cartoriais.

Vale lembrar que a pessoa jurídica com protesto extrajudicial terá seus dados registrados nos órgãos de proteção ao crédito como Serasa e SPC, cuja responsabilidade pelo encaminhamento é do Cartório de Protesto e Título de Documentos.

Execução Fiscal

A execução fiscal é a última forma de cobrança da dívida ativa e também a de maior gravidade, visto trata-se da execução forçada para pagamento da dívida.

O devedor executado terá o prazo de cinco dias da data da Notificação de lançamento (NL) para pagar ou garantir o juízo, a dívida com juros, multa e encargos legais indicados na CDA, agora com o acréscimo de 20%.

Em garantia da execução pelo valor correspondente ao valor atualizado o executado poderá:

a) efetuar depósito em dinheiro, à ordem do Juízo em estabelecimento oficial de crédito, que assegure atualização monetária;

b) oferecer fiança bancária;

c) nomear bens à penhora, observada a ordem do artigo 11 da Lei n° 6.830/80; ou

d) indicar à penhora bens oferecidos por terceiros e aceitos pela Fazenda Pública.

Qualquer forma de impugnação ou embargos será via processo judicial, visto que já findou a fase de cobrança administrativa.