Conteúdo

- 1 Condições para ser Dependente na Declaração de Ajuste Anual

- 2 Diferença entre Dependente, Alimentando e Menor Pobre

- 3 Como comprovar a relação de dependência?

- 4 Casais com Filhos de Relacionamentos Anteriores

- 5 Emancipado pode ser dependente?

- 6 Sogros e Genros como Dependentes

- 7 Como registrar um dependente na minha declaração?

Está declarando seu Imposto de renda e surgiu essa dúvida? Fique tranquilo, vamos te ajudar.

Primeiro, vamos ver as condições para ser dependente.

Condições para ser Dependente na Declaração de Ajuste Anual

Poderão ser considerados dependentes:

a) cônjuge ou companheiro desde que o contribuinte tenha filho ou conviva a mais de cinco anos;

b) filhos e enteados, de até 21 anos de idade, ou se ainda estiverem cursando estabelecimento de ensino superior ou escola técnica de segundo grau poderá ser dependente até 24 anos de idade; ou quando incapacitado física ou mentalmente para o trabalho poderá ter qualquer idade;

Destaca se ainda que se o filho nascer e vier a falecer no mesmo ano-calendário, poderá ser utilizado como dependente pelo ano completo; (Perguntas e Respostas IRPF 2020, n° 329)

c) irmãos, netos e bisnetos, sem amparo dos pais, desde que o contribuinte detenha a guarda judicial, de até 21 anos de idade, ou se ainda estiverem cursando estabelecimento de ensino superior ou escola técnica de segundo grau, até 24 anos de idade; ou em qualquer idade, quando incapacitado física ou mentalmente para o trabalho;

d) pais, avós e bisavós que, em 2019, tenham recebido rendimentos, tributáveis ou não, até R$ 22.847,76 (1.903,98 multiplicados por 12); (Lei n° 7.713/88, artigo 6°, inciso XV, alínea “i”)

e) pessoa absolutamente incapaz, da qual o contribuinte seja tutor ou curador;

f) menor pobre até 21 anos que o contribuinte crie e eduque e de quem detenha a guarda judicial.

Referência: Instrução Normativa RFB n° 1.500/2014, artigo 90.

Diferença entre Dependente, Alimentando e Menor Pobre

Embora em determinados casos o alimentando, o menor pobre e o dependente em geral sejam consideradas dependentes na DAA, estes têm diferenciações, as quais devem ser observados com atenção pelos contribuintes.

Alimentando

Alimentando é o indivíduo ao qual o contribuinte paga pensão alimentícia, inclusive a prestação de alimentos provisionais, conforme normas do Direito de Família, sempre em decorrência de decisão judicial ou acordo homologado judicialmente ou por escritura pública, a que se refere o Código de Processo Civil – Lei n° 13.105/2015, artigo 733.

Menor Pobre

Já o menor pobre é o indivíduo que o contribuinte cria e educa, mesmo que não tenha relação linear de parentesco, ao qual detém a sua guarda judicial, nos termos do Estatuto da Criança e do Adolescente – Lei n° 8.069/90.

Dependente

Via de regra os dependentes são as pessoas físicas aos quais o contribuinte tenha relação de parentesco seja de ascendência, descendência ou colateral, ou dependam do mesmo, em termos gerais, se aplicam primeiramente ao cônjuge e aos filhos, no entanto a relação de dependência para fins de contribuição do imposto de renda, é ampliado. (Lei n° 9.250/95, artigo 35)

Podendo ser considerados dependentes, para efeito do imposto sobre a renda, o companheiro ou cônjuge, filhos e enteados, irmãos, netos e bisnetos, pais, avós e bisavós e o menor pobre.

Cabe destacar que o contribuinte pode considerar como dependentes os filhos que ficarem sob sua guarda, e havendo guarda compartilhada, cada filho(a) pode ser considerado como dependente de apenas um dos pais.

Em relação ao alimentando em que o contribuinte paga a pensão alimentícia pode não poderá ser considerado dependente, exceto no caso de separação judicial ocorrida naquele ano calendário, quando poderão ser deduzidos, no ano, os valores relativos a dependente e a pensão alimentícia judicial paga.

Como comprovar a relação de dependência?

A comprovação deverá ser feita por meio de certidão de casamento e de nascimento, quando relacionado ao cônjuge ou filhos.

No que cabe ao reconhecimento do menor pobre que o contribuinte crie e eduque, esse somente é considerado dependente, para os efeitos do imposto sobre a renda, se obedecidos os procedimentos instituídos na Lei n° 8.069/90, Estatuto da Criança e do Adolescente, em relação à guarda, tutela ou adoção.

Casais com Filhos de Relacionamentos Anteriores

Os cônjuges ou companheiros que tenham filhos de relacionamentos anteriores poderão efetuar deduções apenas quando estes corresponderem a seus dependentes próprios.

No entanto, havendo a hipótese de o casal apresentar declaração em conjunto onde estejam sendo tributados rendimentos de ambos, seus dependentes próprios podem ser incluídos na declaração apresentada em nome do declarante.

Porém, se os cônjuges ou companheiros apresentarem declaração em separado, os seus dependentes próprios só podem constar em sua DAA.

Cabe destacar ainda que os rendimentos dos dependentes deverão ser informados na declaração do titular da declaração.

Emancipado pode ser dependente?

A emancipação transforma o menor em plenamente capaz para todos os atos da vida civil.

Assim, o emancipado que recebe rendimentos deve efetuar a declaração em separado a dos pais.

No entanto, se o emancipado ainda se enquadrar nas condições que autorizem a dependência para fins de imposto sobre a renda, pode figurar como tal na declaração de um dos pais.

Sogros e Genros como Dependentes

Ainda que o sogro ou o genro, resida nas mesmas dependências do titular da declaração, ou seja sustentado pelos contribuintes, estes não poderão ser considerados dependentes.

Apenas os filhos, ainda que casados ou conviventes, podem ser dependentes dos pais desde que se enquadrem em uma das condições de dependência.

Caso o filho ou filha, considerados dependentes na declaração dos pais, estejam declarando em conjunto com estes, seu cônjuge ou convivente, desde que não esteja declarando em separado, também pode ser dependente na mesma declaração.

Ainda de acordo com a Lei n° 9.250/95, artigo 35, os pais podem ser considerados dependentes na declaração dos filhos, desde que não aufiram rendimentos, tributáveis ou não, superiores ao limite de isenção anual.

O sogro ou a sogra não podem ser dependentes, salvo se seu filho ou filha estiver declarando em conjunto com o genro ou a nora.

Como registrar um dependente na minha declaração?

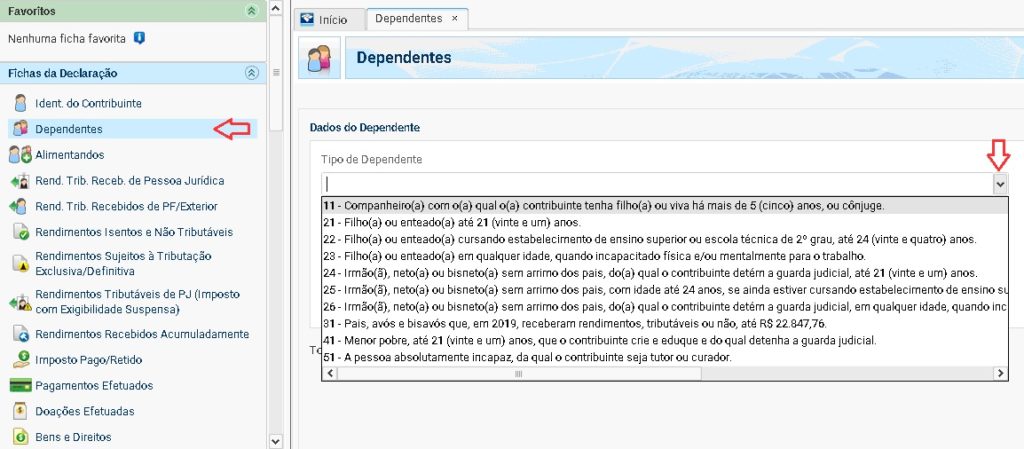

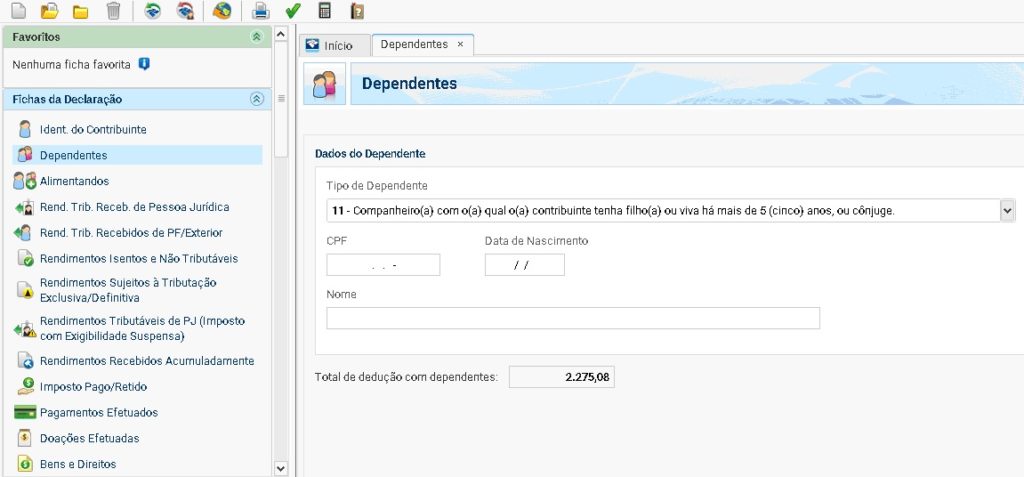

O dependente deverá ser incluído na Declaração do Imposto de Renda, na ficha “Dependentes”, onde deverá incluir a relação à qual o titular da declaração tem com o dependente e os dados do dependente como, o nome, CPF e data de nascimento.

Dependente com rendimentos

Havendo a hipótese de o dependente obter rendimentos tributáveis no decorrer do ano-calendário objeto da declaração, estes rendimentos deverão ser inclusos na declaração do titular.

Declarando rendimentos do dependente

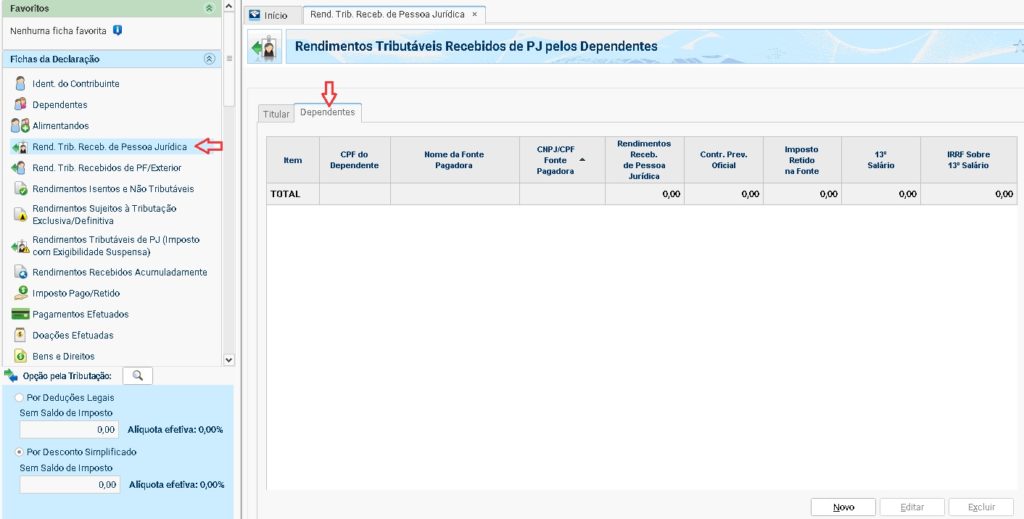

Ocorrendo a hipótese de o dependente receber rendimentos de pessoa jurídica, sendo do trabalho assalariado ou não, deverão estas informações serem destacadas na ficha Rendimentos Tributáveis Recebidos de PJ pelos dependentes, clicando em “Novo”:

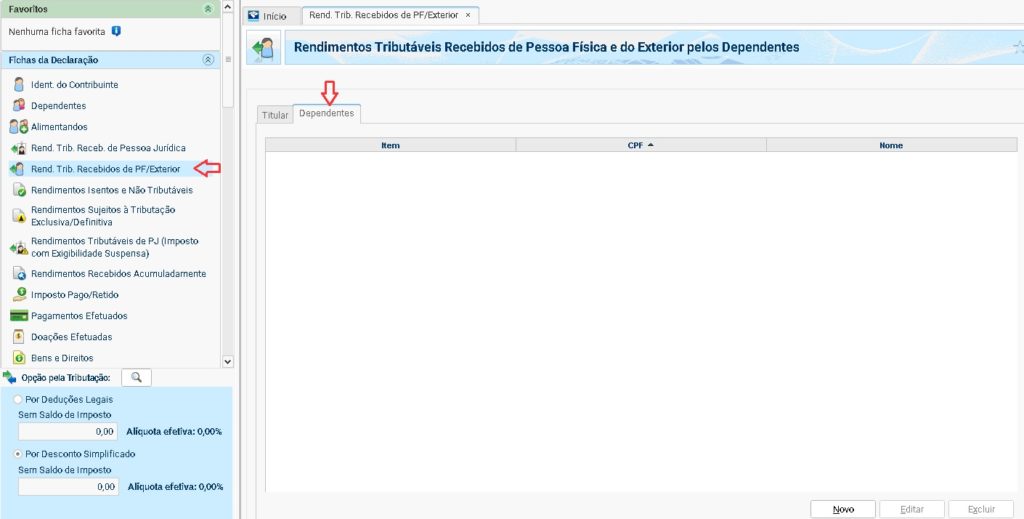

Se, na hipótese de o dependente receber rendimentos de pessoa física, deverão estas informações serem destacadas na ficha Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior pelos dependentes, clicando em “Novo:

Confira também: Restituição do Imposto de Renda 2020: quando vou receber?

Ainda tem dúvidas sobre esse assunto? Entre em contato através do formulário abaixo!