Conteúdo

Visando a aumentar a arrecadação, o governo finalmente conseguiu aprovar aquele projeto de lei que visava alterar e majorar a tributação para fundos de investimentos exclusivos, offshores, para fundos de investimentos imobiliários e Fiagros, para investimentos de pessoas físicas feitos no exterior e para criptoativos.

Depois de muita discussão, finalmente o projeto passou pelo Senado e agora só falta a sanção presidencial.

Para que você entenda todos os pontos de mudança, vários negativos, mas também alguns poucos pontos positivos de coisas que não foram mexidas ou até foram alteradas para melhor, acompanhe o conteúdo dessa Newsletter, falando exclusivamente sobre essas mudanças de tributação.

Essa é, inclusive, a terceira vez que eu escrevo sobre o mesmo assunto. Na verdade, foram quatro, porque lá atrás teve o MP, ela caducou, veio outra, projeto de lei e agora, finalmente, e não que esteja dando essa notícia com gosto, porque aumento de imposto nunca é legal, nós temos a parte definitiva para entender como ficaram os impostos.

Mas antes de entrarmos no assunto, faremos uma breve retrospectiva para vocês entenderem o porquê da elevação e criação desses impostos.

O que aconteceu foi que, no começo do ano, o nosso presidente, Lula, alterou a tabela de tributação de impostos de renda para a pessoa física, aumentando a faixa de isenção (o que foi a melhor coisa que o governo fez este ano, na minha opinião). Isso foi feito no dia 30 de abril, às vésperas do dia 1º de maio, Dia do Trabalho.

E esse aumento da faixa de isenção, apenas a primeira faixa de isenção, resta a tabela não mudou, ela permanece inalterada desde 2015, para o novo patamar de R$2.112,00, apesar de ser coisa pouca, ele acaba auxiliando muita gente.

Quem ganha um salário-mínimo paga proporcionalmente mais impostos sobre o consumo. Esta questão está relacionada com a estrutura tributária dos impostos indiretos e a distribuição de renda.

Impostos Indiretos são impostos que incidem sobre bens e serviços, como ICMS, IPI, e ISS. Eles são pagos indiretamente pelos consumidores, pois estão inclusos nos preços dos produtos.

Um outro ponto a se considerar é o de que a Maior Parte da Renda é destinada para o Consumo: Pessoas com menores rendas tendem a gastar uma proporção maior de sua renda em consumo, pois têm menos capacidade de poupar. Isso significa que uma maior proporção de sua renda é sujeita a impostos indiretos.

Voltando…

Nesse sentido, fazendo essa alteração, o governo, que já precisava arrecadar mais, renunciou a arrecadação.

Para 2023, seria algo na faixa de R$3,2 bilhões, e para 2024, R$6 bilhões, tendo em vista que a mudança foi feita em abril.

Desta forma, visando arrecadar o que falta para compensar essa mudança da tributação e visando diminuir o déficit público, que diga-se de passagem, está muito alto, é necessário encontrar maneiras de tributar mais.

Detalhe: estamos gastando muito mais do que arrecadamos, o que implica em fazer mais dívidas, sendo que, nesse momento, a dívida pública também cresce a juros muito altos.

Basta olhar a Selic, a taxa de prefixado, ou taxa indexada na inflação, para entender isso.

O governo começou a correr atrás de novas formas de arrecadar. Tentou isso primeiro através do MP 1171, que tinha por objetivo aumentar a arrecadação através da mudança da tributação de fundos exclusivos, offshores e trustes.

Além de também acabar com a isenção de venda de até R$35 mil, que existe no exterior, para pessoa física. Só que essa MP caducou. Vamos lembrar que MPs têm que ser transformadas em leis, têm que ser votadas em 60 dias, prorrogáveis por mais 60, e após esses 120 dias, elas simplesmente deixam de existir. Foi o que aconteceu, nesse caso.

Depois, o governo veio com uma outra MP, no dia 28 de agosto, agora número 1184, e um projeto de lei específico que visava a tributação de offshores, o PL4173.

Tudo isso foi colocado junto, aprovado na Câmara dos Deputados, e seguiu para o Senado. E agora nós tivemos a aprovação do Senado, que não alterou nada do documento que veio da Câmara dos Deputados.

Porque se tivesse alguma alteração, teria que voltar para a Câmara. E agora o que falta é simplesmente a sanção presidencial.

O que deve acontecer ao longo dos próximos dias, de modo que nós teremos a mudança de vários impostos esse ano, passando a valer no ano que vem.

E aí fica a questão, o que muda?

De fato vai mudar apenas para os super ricos, aquele pessoal que tem offshore, que tem fundo exclusivo?

E bem, nós veremos que não. Também há mudanças que vão impactar pessoas físicas, que investem diretamente no exterior, ou em criptomoedas.

Mas, indo por partes, para que você possa entender todas as mudanças, sendo realmente bem didático, dividindo tudo.

Começando pelos fundos exclusivos.

Para quem não conhece um fundo exclusivo, é um fundo constituído por um único cotista. Como você tem custos para que esse fundo seja constituído, é necessário ter um grande patrimônio para fazer investimentos que compensem esse custo operacional.

Geralmente o valor mínimo viável para esse tipo de fundo é de R$10 milhões para cima, para que esses custos não pesem tanto na construção dessa estrutura.

E o pessoal usa esses fundos da seguinte forma: pagando impostos quando se faz retirada de valores. Não se pagam impostos quando você vende ativos (ações, investimentos em outros fundos etc.). Você só vai pagar imposto quando você for retirar o dinheiro do fundo.

Então está o tempo todo uma coisa compensando a outra lá dentro. De modo que é uma forma daquela pessoa que tem mais patrimônio investir durante 10, 20, 30 anos, evitando o pagamento de imposto.

Logicamente, de olho em aumentar a arrecadação, o governo foi lá e falou, não, o que vai acontecer com esses fundos é mais ou menos o que acontece com todos os outros fundos multimercado. Nós queremos colocar um Come-Cotas.

E foi isso que eles fizeram.

Então agora os fundos exclusivos passam a ter um Come-Cotas duas vezes ao ano, igual acontece em fundos de renda fixa, fundos multimercado, incidindo com alíquotas que vão de 15% a 20%.

15% se for um fundo classificado como longo prazo, 20% se for classificado como curto prazo ( e geralmente os fundos todos buscam se classificar como longo prazo para fugir da tributação mais alta).

E isso só começa ano que vem, mas quem quiser tributar o estoque agora a uma alíquota mais baixa é possível fazer isso pagando um imposto de 8%.

A proposta de 10% lá atrás, quando começaram a propor a tributação de fundo exclusivo foi reduzida para para 8%.

E se você tem fundo exclusivo, fique tranquilo que você não precisa pagar correndo até o final do ano. O prazo que eles deram para o pagamento é até maio do ano que vem.

Inclusive, se você quiser uma ajuda para isso, para saber o que fazer com o seu fundo exclusivo, se vale a pena você desconstituir o fundo ou mudar esse veículo (tem muita gente indo para fundo previdenciário exclusivo), entre em contato conosco.

Fundos Imobiliários e Fiagros.

Também tivemos mudanças, mas foi uma mudança que vai impactar pouquíssimas pessoas. Porque o que nós tínhamos em Fundos Imobiliários é que para você constituir um Fundo Imobiliário e estar isento de imposto de renda, você precisava de apenas 50 cotistas. Menos que isso você era tributado, mais do que isso não era.

Exceto aquele cotista que tinha mais de 10% do fundo.

O que mudou agora é que para você estar elegível essa isenção de imposto de renda, o Fundo Imobiliário ou Fiagro, você precisa ter mais de 100 cotistas.

Sendo que você não pode ter 30% das cotas do fundo na mão de uma mesma família.

Isso porque famílias muito endinheiradas costumavam constituir Fundos Imobiliários ou Fiagros, colocar os imóveis lá dentro, para não ter que pagar imposto sobre os ganhos.

Agora, para isso acontecer, mais de 100 cotistas e não pode ter 30% na mão da mesma família.

Fundos de Investimento em Ações

Nada mudou. Tributação permanece como está, 15%, sem come cotas.

ETFs, nada mudou. Tributação permanece como está, 15%, também não tem come-cotas

FIP (fundos de investimento em participações), nada mudou. Mesma coisa, 15%, sem come-cotas.

Fundos de Investimento em Infraestrutura

São veículos de alocação em renda fixa, que vão comprar debêntures incentivadas, negociados em bolsa.

Permanecem da maneira como estão.

FIDICs

FIDICs, aqui temos uma boa notícia, tivemos uma mudança dos FIDICs. FIDICs são fundos de investimento em direitos creditórios.

Vamos supor que tem uma varejista que está recebendo todo mês uma parcela de um produto, porque vendeu em 12 vezes sem juros e digamos que ela queira adiantar todo esse capital.

Ela pode pegar essa carteira de recebíveis e vender para um fundo.

Isso seria um direito creditório. Esses fundos tinham que pagar o come cotas. Agora, desde que eles possuam 67% do patrimônio investido em direitos creditórios, eles estariam isentos do come cotas.

Essa é uma boa notícia.

Offshores

Offshores, aquelas empresas constituídas no exterior, geralmente em países de tributação favorável, e aí talvez até sem imposto.

Muitos brasileiros usam essa estrutura para investir no exterior sem preocupação com imposto sobre herança, pode ser de até 40% nos Estados Unidos para quem não é residente fiscal naquele país.

Então, é constituída a offshore para investir, para comprar uma casa, por exemplo. Como pessoa física, em caso de morte há a cobrança de 40% de imposto para passar a casa para os seus herdeiros.

Se o dono da casa for offshore e a pessoa física (e herdeiros) são donos do offshore, quando ela morrer, a sucessão é na offshore. Mesmo com a morte do “dono” empresa está lá, continuando a ser dona da casa.

E da mesma forma que acontecia em fundos exclusivos, offshores eram utilizadas para você evitar pagar o imposto, só pagaria o imposto quando você trouxesse o recurso de volta para o Brasil.

E a mudança foi mais ou menos em linha com o que aconteceu nos fundos exclusivos.

Teremos um Come-Cotas, só que um pouquinho menos ruim, porque nos fundos exclusivos é um Come-Cotas semestral, e aqui nós temos um Come-Cotas anual, com uma alíquota de imposto de renda de 15%.

Sendo que, da mesma forma que aconteceu nos fundos exclusivos, você pode adiantar o pagamento desse estoque, que você tem lá dentro, pagando imposto de 8%.

Para adiantar esse pagamento, o prazo é até 31 do 12, mas o pagamento em si pode ser feito até maio do ano que vem.

E aqui na parte das offshores, uma coisa que é extremamente ruim, na minha opinião, que é o fato de que, mesmo que você não venda, você vai ter que pagar um valor, devido à variação cambial.

Você investiu 100 mil dólares numa casa nos Estados Unidos. A casa, no final do ano, ainda vale os mesmos 100 mil dólares, mas o dólar saiu de 5 para 6 reais. Ou seja, antes valia 500 mil reais, agora vale 600 mil reais.

Então, sobre essa diferença, que é um lucro não realizado, exclusivamente por conta de uma variação cambial que nós tivemos, você teria que pagar esse imposto de 15% no ano.

O que convenhamos vai deixar muito mais caro o preço para se manter uma casa fora do Brasil, se você, por exemplo, faz isso via offshore. Se não fizer via offshore, aí você corre o risco do imposto sobre a herança.

Então, tem que escolher agora o que é menos pior.

O que muda para a pessoa física?

Longe de ter apenas alterações para os, entre aspas, super ricos, também temos alterações para pessoas físicas que investem em cripto ou investem em ações, por exemplo, diretamente no mercado americano.

Pegando primeira parte investimentos tradicionais no exterior.

O que nós tínhamos antes era uma isenção de 35 mil reais mensais para você vender ações, ETFs, REITs no exterior.

Depois desse 35 mil, você entraria numa faixa de tributação progressiva de 15% para valores vendidos de até 5 milhões, 17,5% para até 10 milhões, 20% para até 30 milhões e 22,5% para valores acima de 30 milhões mensais.

O que nós temos agora é o fim dessa isenção.

Não existe mais qualquer valor isento. Ah, mas eu vi que lá atrás tinha lá uma isenção de até 6 mil anuais. Não, isso caiu, então não tem nenhum tipo de isenção.

Vendeu um dólar lá fora, teria que pagar, se você tiver lucro, 15% de imposto sobre isso. Mas aí numa alíquota única, vendeu um dólar ou vendeu 30 milhões, 15%.

Sendo que, e aí vem a notícia boa, existe agora lá fora algo que não existia antes, que é a compensação de prejuízo. Você só terá que pagar imposto se tiver realmente lucro.

Se tiver prejuízo para compensar, digamos que vendeu uma ação e ganhou 10 mil dólares, mas tinha 20 mil dólares de prejuízo, você vai poder compensar um com o outro e sobre esses 10 mil, por exemplo, não pagaria nenhum imposto e ainda teria mais 10 mil de crédito para não pagar imposto em vendas futuras.

Outro ponto, os dividendos. E, francamente, não ficou claro, porque nós já temos tributação sobre dividendos lá fora, 30% recolhido na fonte.

E como se recolhe lá fora, não se recolhe aqui no Brasil. Até porque vamos lembrar que Brasil e Estados Unidos, pelo menos, têm um acordo de reciprocidade tributária.

De modo que, como o imposto lá fora é 30%, é bem mais alto do que o nosso teto de tributação sobre a pessoa física aqui na renda de 27,5%, então, como a gente pagou lá fora, não tem excedente para você pagar aqui. Também não tem crédito.

Então, a princípio, a par de dividendos fica como está. Mas se depois a gente ver que houve um entendimento diferente sobre essa lei, aí, com certeza, eu atualizo vocês aqui.

Criptoativos

E, por último, nós temos a parte dos criptoativos.

Cabe dizer, primeiro, que nada mudou para quem faz suas operações aqui no Brasil. No Brasil, se você vende, você tem um limite de até R$35 mil mensais isento e, acima disso, você paga o imposto de 15% e que vai seguindo uma tabela progressiva.

Se passa de R$5 milhões, 17,5%, se passa de R$10milhões, 20%, se passa de R$30 milhões, 22,5%, da mesma forma que nós vimos a tabela lá fora.

Agora, a regra foi alterada.

Enquanto aqui no Brasil nós mantemos a isenção, lá fora não há isenção nenhuma. O que acontece é que agora você tem um imposto de 15% no ganho de capital, mas que também não tem nenhum tipo de progressividade, é simplesmente 15%.

De modo que, se você for vender pouca coisa de cripto, ao invés de vender numa Binance, numa Coinbase, será melhor transferir isso para uma corretora nacional e vender aqui dentro, porque você vai ter R$35 mil de isenção.

Pelo menos para quem quiser ficar dentro da lei. Se você não for ficar, aí você está correndo um risco.

O que o governo irá ganhar com isso?

Aqui eu tenho as estimativas do próprio governo quanto ao que ele iria arrecadar ao longo dos anos com fundos exclusivos e com offshores.

Em 2023, para fundos exclusivos, seriam R$3,21 bilhões, em 2024, R$13,28 bilhões, em 2025, R$3,51 bilhões e em 2026, R$3,86 bilhões.

Veja que a grande arrecadação estaria em 2024 por conta da tributação do estoque, porque você tem fundos exclusivos que deixaram de pagar imposto durante anos, porque o dinheiro estava investido lá dentro, e agora você vai ter a tributação inicial sobre estoque. Depois desse momento inicial, a arrecadação tende a cair.

Com offshores, o governo tinha falado que em 2024 seria R$7,5 bilhões, em 2025, R$6,75 bilhões e em 2026, R$7,13 bilhões. Nas outras mudanças de arrecadação, não ficou claro quanto o governo estima arrecadar, mas o próprio governo já reconheceu que ele deve arrecadar menos.

De modo que o que geralmente acontece quando você cria um projeto de lei para tributar aqueles que têm mais dinheiro, e aí digamos que uma pessoa faça a conta e veja caramba, vou ter que pagar R$ 10 milhões de imposto, essa pessoa agora passa a ter R$ 9.999.999 para gastar com contadores e advogados para pagar menos imposto.

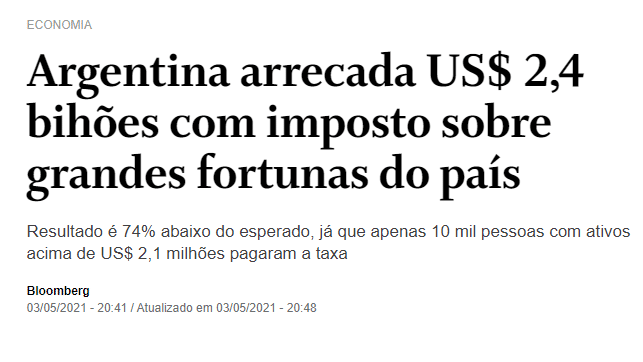

Se conseguir pagar alguma coisa a menos, ela já tem um ganho. E justamente por isso que quando a Argentina (e eu cito a Argentina porque ela foi um dos últimos países a fazer isso) criou um projeto para tributar os seus super ricos, o que aconteceu foi que a arrecadação foi bem menor do que o esperado.

Como vocês podem ver nessa manchete a arrecadação foi 74% abaixo do esperado.

Sem falar que isso acabou gerando também uma fuga de capitais da Argentina, com vários argentinos ricos atravessando o Rio da Prata e indo para o Uruguai, que inclusive reduziu impostos para receber esse pessoal. E veja que não é um trabalho de migração tão grande, porque é uma cultura parecida, é o mesmo idioma, sendo que é só você atravessar o Rio da Prata.

E parece que o Uruguai não está atraindo só argentinos ricos, também temos brasileiros mudando a residência fiscal para o Uruguai por conta das vantagens tributárias.

Justamente por isso, embora não saiba o quanto o governo vai arrecadar, eu acredito que eles estão certos em estimar que irão arrecadar menos do que o inicialmente pretendido, porque é o que acontece.

E isso não é nada bom para um governo que tem que reduzir o seu déficit de R$170 bilhões até o momento, sendo que inicialmente a promessa para o ano que vem era de um déficit zero, o que muito dificilmente será cumprido, ainda que nós tenhamos esse aumento de arrecadação, porque os gastos estão aumentando mais.

E vão aumentar mais até porque é isso que está previsto no nosso novo arcabouço fiscal. Um aumento real, vai ser a inflação mais alguma coisa.

Propostas de tirar certas partes do orçamento desse teto de gastos novo que nós temos com o novo arcabouço fiscal também não faltam e justamente por conta desse déficit persistente, o que nós podemos esperar para 2024 é a continuação da dinâmica que vimos em 2023 (mais impostos).

E para isso o governo já colocou várias coisas no radar, como por exemplo um aumento de imposto sobre herança, que é um imposto estadual (atualmente é de até 8%).

Um possível aumento na tributação sobre ganho de capital quando se vende ações, passando da alíquota de 15% para 20%, sendo que hoje a alíquota de 20% é só para day trade, então passaria a valer para tudo.

Um limite para o JCP, juros sobre capital próprio, ou até a extinção desse instrumento, que é positivo para as empresas, porque elas colocam esse pagamento de juros para os seus investidores como se fosse uma despesa, e para as empresas que são tributadas no lucro real, se você coloca uma despesa antes o lucro fica menor, de modo que elas pagam menos imposto.

Cogitam até uma tributação nova sobre os MEIs, o pessoal que é Microempreendedor Individual, que é a maior parte dos CNPJs que nós temos aqui no Brasil.

Se essas novas tributações, criação ou majoração dos impostos irão ocorrer, eu não sei, agora tentativas com certeza nós teremos. E para não dar só notícia ruim, eu vou relembrar alguns pontos positivos, porque tem pontos positivos ainda nesse artigo.

E os pontos positivos são basicamente três, a ausência do come cotas para FDICS, antes você tinha, agora passará a não ter mais, o fato de que não mexeram na isenção de venda de Bitcoin criptos aqui no Brasil, que é de até R$35 mil, e o outro é a questão da tributação no exterior, que tem um ponto negativo, acabou a isenção lá fora, mas pelo menos colocaram uma compensação de prejuízo, que se bem utilizada, vai reduzir muito o pagamento de imposto do pessoal lá fora.

Basta fazermos uma boa contabilidade daquilo que você está comprando ou vendendo. Espero que dentro do possível, já que não são notícias boas, a maioria são ruins, vocês tenham gostado desse artigo. Um grande abraço e até a próxima.