Conteúdo

- 1 O que é restituição do Imposto de Renda?

- 2 Como ocorre o pagamento “a maior” do imposto de renda?

- 3 Modelo de declaração simplificada – por desconto simplificado

- 4 Exemplo de cálculo – Declaração Simplificada

- 5 Modelo de declaração completa (por deduções legais)

- 6 Existe um limite para restituição do Imposto de Renda?

Nesse artigo você vai entender como funciona a restituição do imposto de renda. Vai aprender, também, quando é possível receber algum valor à título de restituição na sua declaração do IR.

O que é restituição do Imposto de Renda?

A restituição do Imposto de Renda é a devolução do valor pago a mais encontrado na apuração anual do imposto, ao fazermos a declaração do imposto de renda da pessoa física. Se você pagou a menos, tem saldo a pagar; porém, se pagou a mais, tem saldo a ser restituído e pode resgatá-lo.

Como ocorre o pagamento “a maior” do imposto de renda?

Existem duas formas de utilizar a tabela de imposto de renda. Podemos utilizá-la para o cálculo do salário mensal (que é como os empregadores a usam) e para cálculo anual (quando fazemos a Declaração Anual do Imposto de Renda).

Quando você recebe seu salário mensal existem os descontos de INSS e a depender do valor de salário, desconto de IR. Sobre seu salário mensal há a aplicação da tabela de IR, de forma mensal também.

Quando você faz a sua declaração anual do Imposto de Renda, somam-se todas as fontes de rendas (empregador 1 + Empregador 2 + Renda de Autônomo RP + Renda de Carnê Leão, etc.) e utiliza-se a tabela do IR anual para apurar o imposto.

Ao fim do cálculo anual, subtraímos o IR já descontado ao longo do ano e verificamos se existe algum imposto a pagar ou a receber (restituir).

Além disso existe uma variável importante quando preenchemos a sua declaração: deduções da base de cálculo. As deduções são condições para redução do possível imposto a pagar.

Imposto de renda retido na fonte é o imposto descontado direto do salário / do valor dos serviços prestados.

Quando realizamos a apuração dos impostos na declaração do imposto de renda pessoa física, as deduções legais fazem com que o imposto a ser pago seja menor que o valor já retido e, assim, a Receita é obrigada a devolver essa diferença.

Por exemplo: após fazermos os cálculos podemos constatar que você deve a quantia de R$ 1.000,00 de imposto de renda, no entanto, ao longo do ano anterior, o seu empregador / contratante descontou imposto de renda de seu salário no valor de R$ 200,00 por mês, totalizando R$ 2.400,00 no ano.

Logo, você tem um valor a receber de R$ 1.400,00, porque “pagou” mais imposto do que deveria ter sido pago.

É importante você saber que existem duas possibilidades, dois tipos de modelos de declaração, Declaração Simples – Por Desconto Simplificado ou Completa – Deduções Legais. A diferença entre elas, à princípio, diz respeito ao total de deduções que podem ser utilizadas na apuração do imposto.

Modelo de declaração simplificada – por desconto simplificado

Também chamada de Declaração por Desconto Simplificado, ela é ideal para quem tem poucas deduções a serem realizadas, a declaração simplificada é a ideal para quem não tem despesas com educação, previdência e saude superiores a R$ 16.754,34, já que existe um desconto padrão de 20% sobre os rendimentos tributáveis do ano anterior ao da declaração, limitando-se a um valor de até 16.754,34.

Os números de fontes pagadoras não alteram a possibilidade de usar ou não esse modelo de declaração, ele pode ser usado por qualquer contribuinte. A ideia é realmente fazer o cálculo do desconto de 20% para saber se vale a pena manter a declaração simplificada.

Exemplo de cálculo – Declaração Simplificada

Agora, prosseguiremos para o cálculo do IR onde ocorrerá a restituição dos valores pagos à maior pelo contribuinte.

Vamos considerar um salário recebido mensalmente no valor de 7.500 com desconto de impostos na fonte:

INSS: 751,99

IRRF: 986,34

Se ocorrer esse recebimento mensal, ao longo de 12 meses, os descontos totalizarão os seguintes valores (valores acima x 12 meses):

INSS: 9.023,88

IRRF: 11.836,08

No ano seguinte ao ano do recebimento desses valores haverá um período do ano (geralmente em março/abril) em que é feita a declaração do imposto de renda da pessoa física. Nessa declaração, precisamos informar todos os dados referente a esses recebimentos, informar o valor bruto, valor de INSS e valor de imposto de renda retido na fonte IRRF. Utilizamos um documento, fornecido pelo empregador, chamado de Informe de Rendimentos.

Para saber se vamos ter que pagar imposto de renda ou se seremos restituídos por termos pago à mais do que deveríamos, fazemos o seguinte cálculo:

R$ 90.000,00 de renda bruta no ano (7.500 x 12 meses).

(-) 16.754,34 (Teto dos 20% de Parcela a Deduzir por Desconto Simplificado)

= 73.245,66

A receita líquida, base de cálculo para o imposto de renda, será de: 73.245,66

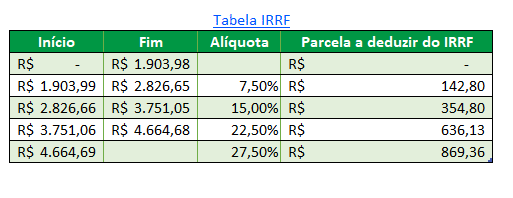

De acordo com a tabela vigente do imposto de renda, devemos aplicar uma alíquota de 27,5% sobre esses valores:

Porque utilizamos os 27,50%? Analisando a última linha da tabela, quem teve renda acima de 4.664,69 ao mês (ou 55.976,28 ao ano) será tributado utilizando esse percentual.

73.245,66

x 27,5%

= 20.142,55

Vamos entender esses 20.142,55.

20.142,55 seria a quantidade de imposto a pagar, no entanto, o governo aceita você “abater” um pouco desse imposto (esse abatimento é chamado de parcela a deduzir do IR). No nosso exemplo foi de 10.432,32 (869,36 x 12 meses).

Além disso, você teve imposto de renda retido na fonte (diretamente sobre o seu salário) no ano inteiro, lembra? Precisamos subtrair esses valores.

20.142,55

– 10.432,32 (Parcela a deduzir 869,36 da tabela acima x 12 meses)

– 11.836,08 (Imposto de renda retido na fonte)

= – 2.125,85

O valor de 2.125,85 significa que você tem a receber, como restituição do valor do imposto de renda pago / retido à maior, R$ 2.125,85. Esse valor será pago à você em parcelas (em lotes) durante os meses do ano em que foi feita a declaração.

Modelo de declaração completa (por deduções legais)

Nessa modalidade não há os 20% como dedução da renda automaticamente, limitado aos R$ 16.754,34, mas sim as deduções legais de forma integral – valores gastos com INSS, aposentadoria privada, gastos com instrução, saúde, educação, etc.

Nesse modelo de declaração, vamos utilizar suas notas fiscais ou recibos na medida em que incorreram esses gastos, para deduzirmos esses valores dos rendimentos tributáveis e chegarmos ao valor em que aplicaremos as alíquotas (base de cálculo).

Esse modelo é ideal para quem tem muitas despesas a serem deduzidas do Imposto de Renda (acima de R$ 16.754,34), incluindo gastos com dependentes, saúde, educação, entre outros. Assim como a declaração simplificada, é preciso incluir todas as despesas que você teve.

Esclarecemos as suas dúvidas sobre a restituição do IR? Que tal compartilhar este post para que mais colegas possam conferir nossas dicas?

Existe um limite para restituição do Imposto de Renda?

Existe e é total do IR a pagar somado ao IR retido na fonte durante o ano calendário da declaração (caso exista).

Exemplo de cálculo com Restituição do IR na Declaração Por Deduções Legais – Completa

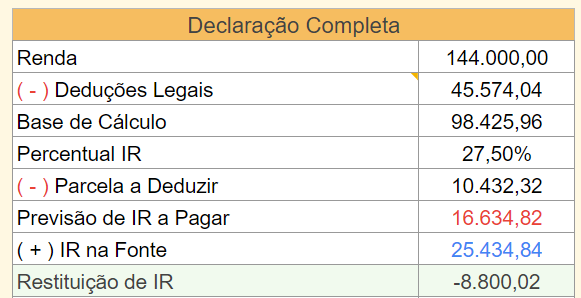

Vamos considerar que o contribuinte recebeu uma renda de R$ 144.000,00.

No modelo de declaração por deduções legais não existe um percentual já estipulado pela Receita para ser considerado como despesas dedutíveis.

Os valores máximos que podem ser utilizados não podem ultrapassar:

- Total da própria renda: os R$ 144.000,00 nesse nosso exemplo.

- Total do IR já retido na fonte.

Vale lembrar que nesse modelo de declaração as seguintes despesas são consideradas como despesas dedutíveis:

- Contribuição à previdência oficial e à previdência complementar pública (até o limite do patrocinador)

- Contribuição à previdência oficial (rendimentos recebidos acumuladamente)

- Contribuição à previdência complementar e pública (acima do limite do patrocinador) ou privada.

- Dependentes (R$ 2.275,08 por dependente)

- Despesas com Instrução (até o limite de R$ 3.561,50)

- Despesas médicas

- Pensão alimentícia judicial

- Pensão alimentícia por escritura pública

- Pendão alimentícia judicial (rendimentos recebidos acumuladamente)

- Livro Caixa

Voltando ao nosso exemplo, seguiremos com o seguinte cenário:

R$ 45.574,04 foi o total gasto com INSS (R$ 9,023,88), Dependentes (2 filhos = R$ 4.550,16) e Despesas médicas (R$ 32.000).

Considerando essas deduções, chegamos a um valor de base de cálculo. Esse será o valor considerado como tributável para nossa declaração.

Sobre essa renda foi aplicada a tabela progressiva do IR e assim, encontrada a previsão de IR a pagar: R$ 16.634,82.

No entanto, ao longo do ano, sobre o salário desse contribuinte foi retido o Imposto de Renda (IR na fonte).

Logo: ( – ) Previsão de IR a Pagar + IR retido na Fonte = R$ 8.800,02 a restituir.

2 Comments

Pingback: Passo a passo: como declarar Proventos na Declaração do Imposto de Renda - Plantão Contábil Blog

Pingback: Entenda o porquê das parcelas a deduzir do Imposto de Renda da Pessoa Física - Plantão Contábil Blog