Conteúdo

Neste post você vai aprender como é calculado o imposto de uma empresa de serviços médicos optante pelo Simples Nacional.

A tributação por esse regime tem como base os Anexos (tabelas). São 5 anexos no total.

A atividade de medicina pode ser tributada utilizando o Anexo III ou Anexo V.

As variáveis que permitem que uma empresa seja tributada no Simples Nacional são as seguintes: tipo de atividade desenvolvida pela empresa, gasto com folha de pagamento (funcionários e / ou Pró-labore, utilizados para calcular o Fator R) e valor total de faturamento nos últimos 12 meses.

Vale lembrar, para que a empresa possa optar e permanecer no regime do Simples Nacional deve faturar até R$ 4.800.000,00/ano.

Vamos conhecer o Anexo III:

| Receita Bruta em 12 Meses (em R$) | Alíquota | Valor a Deduzir (em R$) |

| 1ª Faixa – Até 180.000,00 | 6,00% | – |

| 2ª Faixa – De 180.000,01 a 360.000,00 | 11,20% | 9.360,00 |

| 3ª Faixa – De 360.000,01 a 720.000,00 | 13,50% | 17.640,00 |

| 4ª Faixa – De 720.000,01 a 1.800.000,00 | 16,00% | 35.640,00 |

| 5ª Faixa – De 1.800.000,01 a 3.600.000,00 | 21,00% | 125.640,00 |

| 6ª Faixa – De 3.600.000,01 a 4.800.000,00 | 33,00% | 648.000,00 |

Agora, o Anexo V:

| Receita Bruta em 12 Meses (em R$) | Alíquota | Valor a Deduzir (em R$) |

| 1ª Faixa – Até 180.000,00 | 15,50% | – |

| 2ª Faixa – De 180.000,01 a 360.000,00 | 18,00% | 4.500,00 |

| 3ª Faixa – De 360.000,01 a 720.000,00 | 19,50% | 9.900,00 |

| 4ª Faixa – De 720.000,01 a 1.800.000,00 | 20,50% | 17.100,00 |

| 5ª Faixa – De 1.800.000,01 a 3.600.000,00 | 23,00% | 62.100,00 |

| 6ª Faixa – De 3.600.000,01 a 4.800.000,00 | 30,50% | 540.000,00 |

Pode-se perceber que há uma grande diferença entre os percentuais do Anexo III e do Anexo V.

Para que a atividade de medicina aproveite as alíquotas do Anexo III (menor tributação), é preciso que a relação entre os gastos com folha de pagamento dos últimos 12 meses e faturamento dos últimos 12 meses seja igual ou superior a 28%.

A conta é a seguinte: Folha de Pagamento 12 meses ÷ Faturamento 12 meses = resultado maior ou igual a 0,28.

Isso não quer dizer que você precisa ter funcionários. O Pró-Labore é considerado um valor gasto com folha de pagamento. O Pró-Labore é um valor de retirada mensal do sócio e sobre o qual ele faz sua contribuição para o INSS.

Conforme explicado abaixo, essa contribuição ao INSS pode variar, a depender do valor do Pró-Labore calculado.

Como funciona o processo de apuração do imposto no Simples Nacional?

Primeiro, vamos conhecer alguns termos utilizados.

(RBT12) é a Receita Bruta Acumulada nos 12 meses anteriores ao do período de apuração.

Receita Bruta Acumulada (RBA) é a receita de janeiro até o período de apuração, que serve para identificar se a empresa ultrapassou o limite máximo de receita bruta anual para ser uma EPP – e, consequentemente, permanecer no Simples Nacional.

Exemplo: considerando que o período de apuração (PA) é junho/2020, sua RBT12 é a soma da receita bruta de junho/2019 a maio/2020, enquanto sua RBA é a soma da receita bruta de janeiro/2020 a junho/2020.

Conhecida a RBT12, consulta-se, no Anexo em que devem ser tributadas as receitas, a faixa de receita bruta a que ela pertence. E, identificada a faixa de receita bruta, descobre-se a alíquota nominal e a parcela a deduzir (caso tenha).

Exemplo de cálculo

Informações sobre o faturamento da empresa:

| Ano de 2019 |

| Julho – 13.000 |

| Agosto – 11.000 |

| Setembro – 14.000 |

| Outubro – 11.000 |

| Novembro – 12.000 |

| Dezembro – 14.000 |

| Ano de 2020 |

| Janeiro – 12.000 |

| Fevereiro – 12.000 |

| Março – 12.000 |

| Abril – 12.000 |

| Maio – 10.000 |

| Junho – 11.000 |

| Julho – 15.000 |

• Período de apuração (PA) = julho de 2020

• Receita do Período (RPA) = 15.000

• Receita Bruta Acumulada (RBA) = 84.000 (pode estar no Simples Nacional, pois a receita bruta anual é inferior a R$ 4.800.000,00, limite máximo de receita para permanecer Simples Nacional).

• Receita Bruta Acumulada nos 12 meses anteriores ao período de apuração (RBT12) = 144.000 (dentro da faixa que vai até R$180.000,00).

• Alíquota nominal dessa faixa de RBT12 para o Anexo III = 6,00%

• Alíquota nominal dessa faixa de RBT12 para o Anexo V = 15,50%

Informações adicionais:

• Folha de salários, incluídos encargos, nos 12 meses anteriores ao período de apuração (FS12): 41.000 (exemplo fictício, para fins didáticos).

Qual anexo (tabela) escolher?

Se o fator R for maior ou igual a 28%, podemos utilizar os percentuais do Anexo III, se for inferior, utilizaremos o Anexo V.

• Calculando o fator R:

FATOR R = Folha de Salários dos últimos 12 meses / Receita Bruta Total dos últimos 12 meses.

FATOR R = 41.000 / 144.000 = 0,2847

FATOR R = 0,2847 * 100 = 28,47%

Como saber o total de imposto a ser pago sobre a receita do mês?

Estamos apurando o imposto das notas fiscais emitidas em julho/2020.

O valor total das notas fiscais (total do faturamento) foi de 15.000.

O valor da RBT12 foi de 144.000 (utilizaremos a primeira faixa – primeira linha – de tributação do Anexo III, 6%).

15.000 x 6% = 900,00 de imposto a ser pago.

Isso não é tudo.

Devido ao fato de existir o Pró-Labore, é necessário calcular a contribuição para ao INSS sobre o valor estipulado. O percentual de contribuição é de 11%.

Assim, mantendo a média de gastos mensais, vamos definir o valor do Pró-Labore de R$ 3.400. Sobre esse valor, 11% são destinados ao INSS:

3.400 x 11% = 374,00

O total de imposto pago (Simples Nacional e INSS) foi de 900 + 374 = 1.274.

O percentual efetivo de imposto pago foi de 8,49% (1.274 / 15.000)

Exemplo de cálculo do Simples Nacional utilizando a segunda faixa de faturamento do Anexo III

Agora, vamos fazer o cálculo utilizando a segunda faixa de faturamento do Anexo III, com parcela a deduzir.

• Período de apuração (PA) = maio de 2021

• Receita do Período (RPA) = 18.000

• Receita Bruta Acumulada (RBA) = 110.000 (como é inferior a R$ 4.800.000,00, limite máximo de receita bruta anual para ser uma EPP, pode permanecer no Simples Nacional).

• Receita Bruta Acumulada nos 12 meses anteriores ao período de apuração (RBT12) = 240.000 (dentro da faixa que vai de 180.000,01 a 360.000,00 – alíquota de 11,20% com 9.360,00 de parcela a deduzir).

• Alíquota nominal dessa faixa de RBT12 para o Anexo III = 11,20%

• Alíquota nominal dessa faixa de RBT12 para o Anexo V = 18,00%

Informações adicionais:

• Folha de salários, incluídos encargos, nos 12 meses anteriores ao período de apuração (FS12): 68.000

Calculando o fator R:

FATOR R = Folha de Salários dos últimos 12 meses / Receita Bruta Total dos últimos 12 meses.

FATOR R = 68.000 / 240.000

FATOR R = 28,33%

A RBT12 foi de 240.000, utilizaremos o Anexo III, segunda faixa.

O valor total das notas fiscais (total do faturamento) do período de apuração foi de 18.000

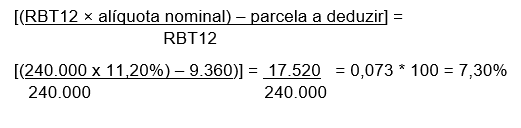

Como existe um valor a deduzir nessa faixa de faturamento, precisamos descobrir a alíquota efetiva, fazendo o seguinte cálculo:

Encontrada a alíquota, vamos aplica-la ao total faturado do período que estamos apurando: 18.000 * 7,30% = 1.314

Agora, vamos calcular o INSS:

Devido ao fato de existir o Pró-Labore, é necessário calcular a contribuição para ao INSS sobre o valor estipulado. O percentual de contribuição é de 11%.

Mantendo os valores médios atuais, vamos definir o valor do Pró-Labore de R$ 5.500. Sobre esse valor, 11% são destinados ao INSS:

5.500 x 11% = 605

O total de imposto pago (Simples Nacional e INSS) foi de 1.314 + 605 = 1.919.

O percentual efetivo de imposto pago foi de 10,66% (1.919 / 18.000)

Como funciona na sua empresa

Calculamos e acompanhamos o faturamento de sua empresa quinzenalmente, para poder, assim, escolher um valor de Pró-labore (sobre o qual você contribui para o INSS). O valor da guia do INSS pode variar de um mês para outro, pois utilizamos os valores faturados pela empresa para acharmos o fator R.

E assim chegamos ao fim do nosso post. Espero que tenha gostado!

Leia também: Lucro Presumido para Médicos: Cálculo em 3 passos (completo)