Conteúdo

- 1 Conceito de Isenção de Impostos x Imunidade de impostos

- 2 Manutenção da isenção de impostos

- 3 Devolução de Capital

- 4 Tributação de entidades isentas de impostos

- 5 PIS sobre folha de salários

- 6 Retenções na fonte

- 6.1 Prestação de serviços à pessoa jurídica de direito privado

- 6.2 Prestação de serviços à pessoa jurídica de direito público

- 6.3 Tomadora de serviços

- 6.4 Retenção sobre aplicações financeira

- 6.5 Resgate

- 6.6 Obrigações acessórias das entidades isentas de tributação

- 6.7 Fale conosco!Ficou com alguma dúvida? Podemos te ajudar!

Neste post você vai aprender sobre as entidades isentas de pagamento de impostos.

Conceito de Isenção de Impostos x Imunidade de impostos

Diferentemente da imunidade, que é conferida pela Constituição Federal, a isenção é concedida por lei.

São isentas as instituições de caráter filantrópico, recreativo, cultural e científico e as associações civis que prestem os serviços para os quais houverem sido instituídas e os coloquem à disposição do grupo de pessoas a que se destinam, sem fins lucrativos, conforme Lei n° 9.532/97, artigo 15.

Considera-se entidade sem fins lucrativos a que não apresenta superávit em suas contas ou, caso o apresente em determinado exercício, destine o referido resultado, integralmente, à manutenção e ao desenvolvimento dos seus objetivos sociais (Instrução Normativa RFB n° 1.700/2017, artigo 10, parágrafo 2).

Manutenção da isenção de impostos

Para que a entidade mantenha a isenção deverá atender aos seguintes requisitos, segundo dispõe a Lei n° 9.532/97, artigo 15, § 3°:

a) não remunerar, por qualquer forma, seus dirigentes pelos serviços prestados;

b) aplicar integralmente seus recursos na manutenção e desenvolvimento dos seus objetivos sociais;

c) manter escrituração completa de suas receitas e despesas em livros revestidos das formalidades que assegurem a respectiva exatidão;

d) conservar em boa ordem, pelo prazo de cinco anos, contado da data da emissão, os documentos que comprovem a origem de suas receitas e a efetivação de suas despesas, bem assim a realização de quaisquer outros atos ou operações que venham a modificar sua situação patrimonial;

e) apresentar, anualmente, Declaração de Rendimentos, em conformidade com o disposto em ato da Secretaria da Receita Federal.

Remuneração dos dirigentes

A exigência quanto a remuneração dos diretores não impede:

a) remunerar seus dirigentes pelos serviços prestados no caso de associações assistenciais ou fundações, sem fins lucrativos, desde que atuem efetivamente na gestão executiva e desde que cumpridos os requisitos previstos nos artigo 3° e 16 da Lei n° 9.790/99, respeitados como limites máximos os valores praticados pelo mercado na região correspondente à sua área de atuação, devendo seu valor ser fixado pelo órgão de deliberação superior da entidade, registrado em ata, com comunicação ao Ministério Público, no caso das fundações;

b) a remuneração aos diretores não estatutários que tenham vínculo empregatício.

c) a remuneração aos dirigentes estatutários, desde que recebam remuneração inferior, em seu valor bruto, a 70% (setenta por cento) do limite estabelecido para a remuneração de servidores do Poder Executivo Federal.

A remuneração dos dirigentes estatutários referidos no item “c” deverá obedecer às seguintes condições:

I – Nenhum dirigente remunerado poderá ser cônjuge ou parente até 3° (terceiro) grau, inclusive afim, de instituidores, sócios, diretores, conselheiros, benfeitores ou equivalentes da instituição de que trata o caput deste artigo; e

II – O total pago a título de remuneração para dirigentes, pelo exercício das atribuições estatutárias, deve ser inferior a 5 vezes o valor correspondente ao limite individual indicado no item “a” deste tópico.

III – a remuneração da pessoa do dirigente estatutário ou diretor que, cumulativamente, tenha vínculo estatutário e empregatício, exceto se houver incompatibilidade de jornadas de trabalho. (Lei n° 9.532/97, artigo 12, § 6°).

Devolução de Capital

Quando ocorre a extinção da entidade ou da saída de um membro da cúpula de sua constituição, o tratamento na devolução do capital investido será conforme a seguir:

Devolução de capital à pessoa física

Sujeita-se à incidência do imposto de renda à alíquota de 15% a diferença entre o valor em dinheiro ou o valor dos bens e direitos recebidos de instituição isenta, a título de devolução de patrimônio, e o valor em dinheiro ou o valor dos bens e direitos que houver entregue para a formação do referido patrimônio. Lei n° 9.532/97, artigo 17.

O imposto devido será:

a) considerado tributação exclusiva;

b) pago pelo beneficiário até o último dia útil do mês subsequente ao recebimento dos valores.

Devolução de capital à pessoa jurídica

Quando a destinatária dos valores em dinheiro ou dos bens e direitos devolvidos for pessoa jurídica, a diferença a que se refere será computada na determinação do lucro real ou adicionada ao lucro presumido ou arbitrado, conforme seja a forma de tributação a que estiver sujeita. Lei n° 9.532/97, artigo 17, § 3°.

Para a determinação da base de cálculo da CSLL a pessoa jurídica deverá computar:

a) a diferença a que se refere este tópico, se sujeita ao pagamento do imposto de renda com base no lucro real;

b) o valor em dinheiro ou o valor dos bens e direitos recebidos, se tributada com base no lucro presumido ou arbitrado.

Aprenda a calcular o lucro presumido de uma empresa optante por esse regime:

Lucro Presumido para Médicos: Cálculo em 3 passos (completo)

Tributação de entidades isentas de impostos

A tributação sobre os rendimentos percebidos por estas entidades possui algumas particularidades relevantes as quais iremos explicar a seguir:

IRPJ e CSLL

Será isenta de Imposto de Renda e da CSLL as instituições de caráter filantrópico, recreativo, cultural e científico e as associações civis que prestem os serviços para os quais houverem sido instituídas e os coloquem à disposição do grupo de pessoas a que se destinam, sem fins lucrativos – Lei n° 9.532/97, artigo 12 e Instrução Normativa RFB n° 1.700/2017, art. 13.

PIS e COFINS

Há isenção das contribuições de PIS/Pasep sobre o Faturamento e COFINS sobre as receitas decorrentes das atividades próprias das entidades sem fins lucrativos, conforme Medida Provisória n° 2.158-35/2001 e Instrução Normativa SRF n° 247/2002, artigo 47.

Considera-se receita da atividade própria somente aquelas decorrentes de contribuições, doações, anuidades ou mensalidades fixadas por lei, assembleia ou estatuto, recebidas de associados ou mantenedores, sem caráter contra prestacional direto, destinadas ao seu custeio e ao desenvolvimento dos seus objetivos sociais.

Não sendo essa situação, essas receitas auferidas estão sujeitas ao recolhimento da COFINS na alíquota da incidência não-cumulativa, a uma alíquota de 7,6%, por falta de previsão no artigo 10 da Lei n° 10.833/2003.

A alíquota da COFINS, incidente sobre as receitas financeiras auferidas pelas pessoas jurídicas sujeitas ao regime de incidência não-cumulativa esteve vigente até 30.06.2015 reduzida a zero, exceto no caso de juros sobre o capital próprio e variações monetárias.(Lei n° 10.833/2003, artigo 10; Lei n° 10.865/2004, artigo 27, § 2°; Medida Provisória n° 2.158-35/2001, artigo 13, inciso IV, e artigo 14, inciso X; Decreto n° 5.442/2005).

A partir de 01.07.2015, por força do Decreto n° 8.426/2015, a alíquota de COFINS será de 4% sobre as receitas financeiras auferidas.

No caso de haver recolhimento de COFINS, o código de recolhimento, para receitas não previstas no Estatuto Social, a ser aplicado é o 5856, conforme Ato Declaratório Executivo CODAC n° 36/2014.

PIS sobre folha de salários

As entidades isentas são contribuintes do PIS/Pasep incidente sobre a folha de salários, a alíquota aplicável é de 1%.

A base de cálculo do PIS/Folha de Salários incidente sobre a folha de salários mensal, corresponde aos seguintes rendimentos: salários, inclusive o salário-maternidade, gratificações, comissões, adicional de função, ajuda de custo, aviso prévio trabalhado, adicional de férias (1/3), adicional sindical (duênios, quinquênios, etc.), adicional noturno, horas extras, 13° salário, repouso semanal remunerado e diárias superiores a 50% do salário.

Mesmo não estando expressamente citado no artigo 51 da Instrução Normativa n° 247/2002, os valores relativos ao adicional de insalubridade, periculosidade, tempo de serviço são considerados para efeitos da base da remuneração de salários, devendo ser considerados para cálculo do PIS/Folha de Salários.

Não integram a base de cálculo o salário família, tíquete alimentação, vale transporte, aviso prévio indenizado, férias (abono pecuniário) e licença-prêmio indenizadas, incentivo pago em decorrência de adesão a Plano de Demissão Voluntária (PDV), FGTS pago diretamente ao empregado decorrente de rescisão contratual e outras indenizações por dispensa, desde que dentro dos limites legais.

O recolhimento será efetuado em DARF sob o Código de DARF 8301. O vencimento é até o dia 25 do mês subsequente ao mês de ocorrência dos fatos geradores, segundo dispõe o artigo 18 da Medida Provisória n° 2.158-35/2001.

Se o dia do vencimento não for dia útil, deverá ser antecipado o prazo para o primeiro dia útil que o anteceder.

Retenções na fonte

As retenções na fonte são consideradas antecipações dos impostos devidos. Cabendo ao tomador de serviços efetuar o recolhimento da retenção na fonte com seus dados de tomador, e, assim, quitar a prestação de serviço contratada pelo valor líquido.

O tomador de serviços ao efetuar a apresentação da DIRF, informando as retenções recolhidas durante o ano-calendário anterior, irá identificar o beneficiário (prestador dos serviços).

Prestação de serviços à pessoa jurídica de direito privado

A entidade isenta na condição de prestadora de serviço não sofrerá retenção do Imposto de Renda segundo a Instrução Normativa SRF n° 23/86.

Com relação às retenções das contribuições:

a) PIS: Não há tributação de PIS incidente sobre o faturamento e por consequência não haverá retenção, conforme Instrução Normativa n° 247/2002, artigo 47, inciso I.

b) COFINS: As receitas decorrentes de atividades não próprias de entidades sem fins lucrativos, ficam sujeitas ao recolhimento da retenção do COFINS, pois, a retenção é uma antecipação da contribuição devida.

c) CSLL: Não há tributação de CSLL incidente sobre as receitas decorrentes das entidades citadas no item 5.1 e por consequência não haverá retenção.

Prestação de serviços à pessoa jurídica de direito público

As entidades isentas estão dispensadas da retenção na fonte, em âmbito Federal, na condição de prestadoras de serviços à órgãos públicos Federais, conforme a Instrução Normativa RFB n° 1.234/2012, artigo 4°.

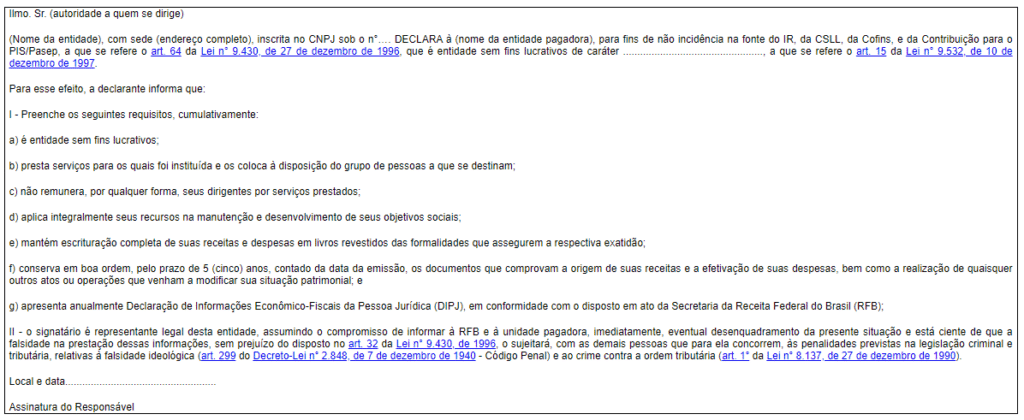

Para viabilizar tal dispensa deve apresentar a declaração contida no anexo III da Instrução Normativa RFB n° 1.234/2012, conforme modelo abaixo:

Tomadora de serviços

Na condição de tomadoras de serviços ficam sujeitas as regras gerais, devendo recolher as retenções normalmente nos termos dos artigos 647, 649, 651 e 652 do RIR/99, aprovado pelo Decreto n° 3000/99, bem como da Lei n° 10.833/2003, artigo 30, visto não haver previsão expressa em contrário.

Retenção sobre aplicações financeira

As retenções sobre as receitas de aplicações financeiras possuem duas situações distintas, sendo: Instrução Normativa RFB n° 1.585/2015

Períodos de maio e novembro

A incidência do imposto sobre a renda na fonte sobre os rendimentos da pessoa jurídica isenta, nas aplicações em fundos de investimento (exceto fundos de investimento fechados), classificados como de curto ou de longo prazo, segundo a Instrução Normativa RFB n° 1.585/2015 no artigo 9°, ocorrerá:

a) no último dia útil dos meses de maio e novembro de cada ano, ou no resgate, se ocorrido em data anterior;

b) na data em que se completar cada período de carência para resgate de cotas com rendimento ou no resgate de cotas, se ocorrido em outra data, no caso de fundos com prazo de carência de até 90 dias.

A incidência do imposto será apurada de acordo com as seguintes alíquotas:

I – 20% no caso de fundos de investimento de curto prazo; e

II – 15% no caso de fundos de investimento de longo prazo.

Resgate

Por ocasião do resgate das aplicações de longo prazo será aplicada alíquota complementar sendo elas:

I – 22,5% em aplicações com prazo de até 180 dias

II – 20% em aplicações com prazo de 181 dias até 360 dias;

III – 17,5% em aplicações com prazo de 361 dias até 720 dias;

IV – 15% em aplicações com prazo acima de 720 dias.

Por ocasião do resgate das aplicações de curto prazo será aplicada alíquota complementar sendo elas:

I – 22,5% em aplicações com prazo de até 180 dias;

II – 20% em aplicações com prazo acima de 180 dias.

Obrigações acessórias das entidades isentas de tributação

| DECLARAÇÕES | CONDIÇÃO | BASE LEGAL |

| DACON | Dispensada (ocorreu extinção relativo aos fatos geradores a partir de janeiro/2014) | Instrução Normativa RFB n° 1.441/2014 |

| DCTF | Obrigada | Instrução Normativa RFB n° 1.110/2010, artigo 2°, inciso I |

| DIPJ | Obrigada (até o ano calendário de 2013) | Lei n° 9.532/1995, artigo 12, alínea “e” |

| DIRF | Obrigada | Instrução Normativa RFB n° 1.503/2014, artigo 2°, inciso I |

| EFD-Contribuições | Obrigada, a partir do mês a partir do mês que a soma mensal das contribuições for superior a R$ 10 mil, permanecendo obrigatória a entrega para os demais meses do ano-calendário | Instrução Normativa RFB n° 1.252/2012, artigo 4°, § 3° |

| ECD (Sped Contábil) | Obrigada, desde que, esteja OBRIGADA a entrega da EFD-Contribuições | Instrução Normativa RFB n° 1.420/2012, artigo 3°, III |

| ECF (Escrituração Contábil Fiscal) | Obrigada | Instrução Normativa RFB n° 1.422/2013, artigo 1° |

Quanto à DME, o limite de R$ 30.000,00 será aplicado por operação se esta for realizada entre o declarante e mais de uma pessoa física ou jurídica, independentemente do valor recebido de cada pessoa, conforme Instrução Normativa RFB n° 1.761/2017, artigo 4°, parágrafo 1°.

Em relação à obrigatoriedade de entrega da ECD para entidades imunes e isentas, a Instrução Normativa RFB n° 1.774/2017 estabelece que ficarão obrigadas aquelas que auferirem receitas, doações, incentivos, subvenções, contribuições, auxílios, convênios e ingressos assemelhados, cuja soma seja superior a R$ 1,2 milhão de reais ou ao valor proporcional ao período a que se refere a escrituração contábil.

Cumpre-se esclarecer que o valor citado, quando se referem à proporcionalidade significa: R$ 1.200.000,01 / 12 meses = R$ 100.000,00 ao mês. Observação: A partir do ano-calendário de 2019 o limite R$ 1,2 milhões passou a ser de R$ 4.8 milhões.

Ainda tem dúvidas sobre esse assunto? Entre em contato através do formulário abaixo!

2 Comments

Parabéns pelo conteúdo deste blog, fez um ótimo

trabalho!

Gostei muito.

um grande abraço!!!

Obrigado Marcos!

Abraço