Conteúdo

- 1 O que é o Pró-Labore?

- 2 Formas de remunerar sócios de uma empresa

- 3 Diferença entre pró-labore e dividendos

- 4 Quem é o beneficiário do Pró-labore?

- 5 Quais impostos a empresa paga?

- 6 Quais impostos os sócios pagam?

- 7 Base de cálculo para o Pró-labore

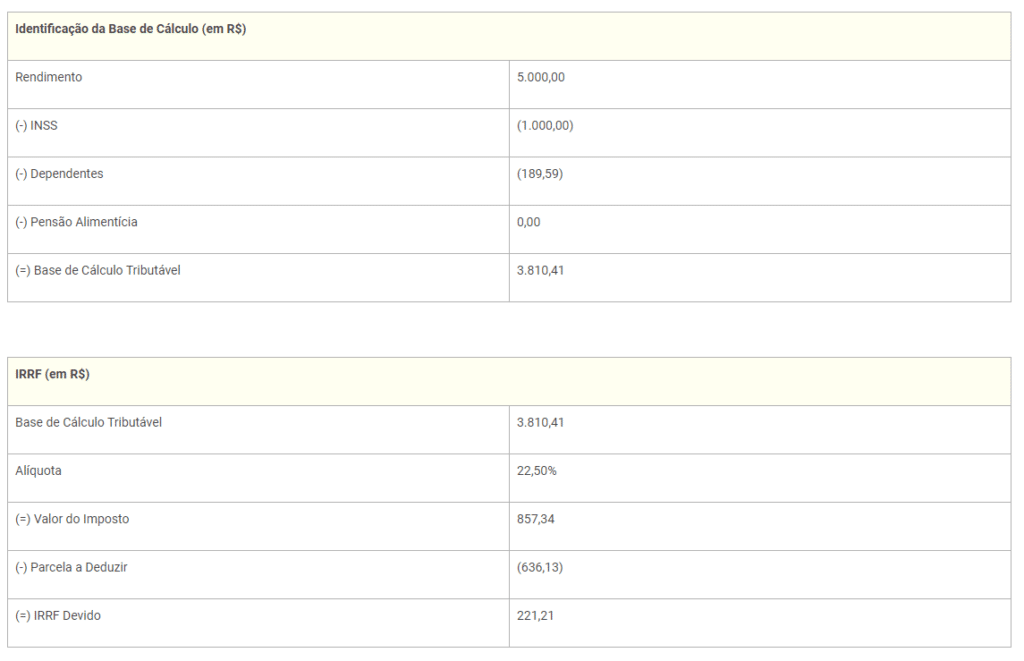

- 8 Exemplo de Cálculo de IRRF sobre a remuneração do sócio

- 9 MEI pode ter Pró-labore?

- 10 Como fazer o recolhimento?

- 11 Tratamento do Imposto

- 12 Entendeu tudo sobre o Pró-labore?

O que é o Pró-Labore?

O termo pró-labore significa “pelo trabalho”, ou seja, refere-se à remuneração destinada ao sócio pelos serviços prestados à empresa, conceito que não deve se confundir com a distribuição de lucros.

A distribuição de lucros é um direito do sócio ou do titular da pessoa jurídica e refere-se a uma remuneração pelo capital investido. (Lei n° 6.404/76, artigo 190; Lei n° 10.406/2002-CC, artigo 1.007)

Não há legislação específica que apresenta a retirada de pró-labore de forma obrigatória, no artigo 1.071 do Código Civil há a menção de que tais remunerações devem estar previstas no contrato social da empresa.

É uma forma, portanto, de a empresa remunerar seus sócios pelo trabalho prestado.

Formas de remunerar sócios de uma empresa

Existem três formas para e empresa remunerar os seus sócios, são elas: juros sobre capital próprio, distribuição de lucros e o pró-labore.

Juros sobre capital próprio

É uma prática indicada mais para empresas grandes e com elevado capital social, assim os sócios são recompensados pelo próprio capital investido. Para empresas de pequeno e médio porte, o recomendado é que a remuneração seja feita por meio da distribuição de lucros ou pró-labore.

Distribuição de lucros (ou dividendos)

É feita com base no que ficou acordado no Contrato Social relativo à periodicidade e frequência dessa distribuição. Se a empresa tiver prejuízo, não é permitido dividir lucros antes que as dívidas sejam saldadas.

Pró-labore

É o assunto desse post. Todos os detalhes sobre o pró-labore são especificados no Contrato Social, mas também é possível definir que os valores e a periodicidade serão decididos pelos sócios.

Diferença entre pró-labore e dividendos

O pró-labore é o valor que os sócios recebem por trabalhar na empresa e os dividendos referem-se à distribuição de lucros do investidor, trabalhe ele ou não na empresa.

A divisão dos lucros é proporcional à parcela de cotas de cada sócio na constituição do capital social da empresa, acordadas no contrato social. Caso não haja lucro, não poderá ocorrer o pagamento de dividendos, como também não incidirá o Imposto de Renda e a Contribuição Previdenciária sobre essa retirada.

Quem é o beneficiário do Pró-labore?

O beneficiário será o sócio pessoa física, residente no Brasil, exclusivamente, que atue na administração, gestão ou alguma função dentro da empresa que contribua com sua operacionalização. Tais rendimentos computam renda tributável à contribuinte pessoa física.

Valor da retirada do Pró-labore?

Uma dúvida muito comum é se existe ou não ou valor mínimo fixado para a retirada do pró-labore. Não há.

Tal valor será definido como um acordo entre os sócios/acionistas da empresa, pactuados no contrato social, ou em ato posterior (atas por exemplo) quando o ato constitutivo for omisso.

Quais impostos a empresa paga?

Para o cálculo pró-labore dos sócios, existem impostos que são pagos pela empresa, que é o INSS de 20% sobre o valor do pró-labore.

Lembrando que não pagam este INSS as empresas desoneradas do INSS conforme a legislação e as optantes do SIMPLES, exceto as que são tributadas com base no anexo IV (construção de imóveis e obras de engenharia em geral, inclusive sob a forma de subempreitada, execução de projetos e serviços de paisagismo, bem como decoração de interiores; serviço de vigilância, limpeza ou conservação; e serviços advocatícios).

Quais impostos os sócios pagam?

Os impostos pagos pelos sócios são o INSS de 11% sobre o valor do pró-labore e o IRRF que pode ir de 0% até 27,5% (idêntico ao pago sobre os salários dos trabalhadores).

Base de cálculo para o Pró-labore

A base de cálculo tributável para fins de IRRF será o valor do montante bruto definido como remuneração, diminuído das deduções permitidas. O fato gerador para a retenção na fonte, nos casos em que se aplicar, será o pagamento efetuado pela pessoa jurídica ao titular, pessoa física.

Deduções permitidas

As deduções permitidas para se chegar à base de cálculo são as seguintes:

a) as importâncias pagas em dinheiro a título de pensão alimentícia

b) Dependentes – a parcela a deduzir por dependente será de R$ 189,59

c) as contribuições para a Previdência Social

d) as contribuições para entidade de previdência privada.

Exemplo de Cálculo de IRRF sobre a remuneração do sócio

Segue exemplo com dados fictícios, considerando o seguinte caso: remuneração mensal de R$ 5.000,00 para fins de retenção:

Nesse exemplo, o imposto devido é de R$ 221,21, a ser pago por meio de uma guia DARF com o código 0561.

MEI pode ter Pró-labore?

Não há qualquer previsão legal que ampare a emissão de pró-labore ao titular do MEI. Cumpre-se esclarecer que havendo a retirada, por vontade do empreendedor, tal rendimento computará renda tributável para fins de imposto de renda.

Não há nada na legislação que trate do pró-labore do MEI. Dessa forma, fica opcional para o microempreendedor individual formalizar o pró-labore para efeitos previdenciários, visto que o recolhimento da contribuição previdenciária já será realizado no DAS.

Considerando que a contribuição do MEI ocorre no DAS, caso o mesmo pretenda realizar pró-labore com valor superior ao mínimo, não terá impedimento, até mesmo por não ter expressamente vedação legal.

Como fazer o recolhimento?

Uma guia DARF deve ser gerada para fins do recolhimento dessa retenção na fonte. O código a ser utilizado é o DARF 0561, conforme Ato Declaratório Executivo Codac n° 36/2014.

Prazo para recolhimento

O prazo de recolhimento se dará no último dia útil do segundo decêndio do mês subsequente ao pagamento (fato gerador). Ou seja, considerando que cada decêndio é composto por 10 dias, o 2° decêndio compreende o período do dia 11 ao 20.

Tratamento do Imposto

Este imposto é considerado uma antecipação do imposto devido pelo contribuinte. (Lei n° 9.250/95, artigo 12, caput, inciso V; Lei n° 5.172/66, artigo 43; Lei n° 7.713/88, artigo 3° e 7°)

Assim, a retenção sofrida na fonte sobre tais rendimentos é recuperável através da Declaração de Ajuste Anual (DAA), isto se o contribuinte estiver na obrigatoriedade ou desejar realizar a entrega facultativa.

Responsabilidade/Recolhimento

A responsabilidade pelo recolhimento do imposto caberá a pessoa jurídica que realizar o pagamento à pessoa física, independente do regime tributário, ainda que não tenha cumprido com o recolhimento.

Quando a antecipação do imposto de renda não for recolhida pela fonte pagadora e a mesma comprovar que o beneficiário já incluiu o rendimento em sua declaração, será aplicada a multa de 0,1% ao mês-calendário ou fração, sobre o valor da operação, limitada a 1%, observado o limite de valor mínimo, R$ 20,00, além dos juros de mora pelo atraso, calculados sobre o valor do imposto sobre a renda que deveria ter sido retido, sem obrigatoriedade do recolhimento deste.

Dispensa de retenção dos valores

A Lei n° 9.430/96, artigo 67, apresenta dispensa de recolhimentos em valor menor a R$ 10,00. Isso significa que se a retenção for em valor até R$ 9,99, ficará dispensada a dedução da renda do beneficiário e o recolhimento pela fonte pagadora.

Entendeu tudo sobre o Pró-labore?

O pró-labore dá direito a benefícios como: aposentadoria pelo INSS, Auxílio Doença, Pensão por morte e Licença Maternidade, o que traz segurança para os administradores e deve ser considerado como uma opção de remuneração dos sócios.

Leia também: INSS Autônomo como funciona, tabelas e valores 2021

4 Comments

Pingback: Múltiplos Vínculos: como é feita a contribuição ao INSS?

Pingback: Remuneração dos Sócios: como recebem pela sua participação na empresa?

Pingback: Contabilidade para Médicos: 10 dicas para economizar

Pingback: Simples Nacional: passo a passo para o cálculo mensal - Plantão Contábil Blog